诺德基金定投话题一

风险溢价较高时,是定投权益类资产的时机吗?

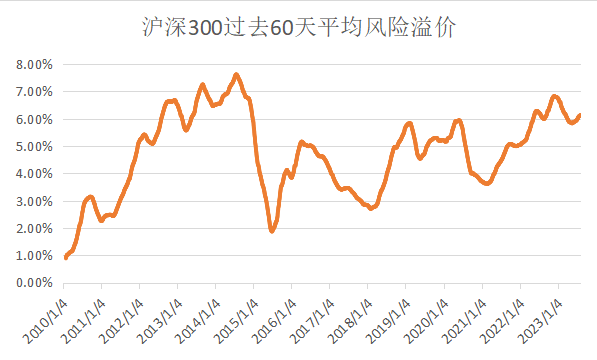

风险溢价率是指数平均市盈率的倒数与国债收益率的差值,反映了权益类资产与债类资产的性价比之差。当风险溢价较高时,说明相对债类资产,权益类资产的性价比会更高,反之亦然。

在统计沪深300指数过去60天的平均风险溢价率后,诺德基金小编发现,历史上仅有2012-2014年和2022年后出现过区间平均风险溢价率高于6%的情形。

来源:同花顺iFinD。指数的历史业绩不预示其未来表现,基金有风险,投资需谨慎!

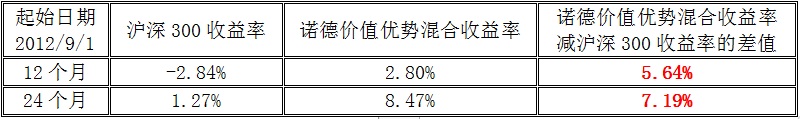

2012年8月3日,沪深300指数过去60天平均风险溢价率首次突破6%。假设从2012年9月起分别定投沪深300指数和诺德价值优势混合产品12/24个月,并在次月卖出,模拟定投结果为:定投期限分别为12/24个月时,诺德价值优势混合收益率比沪深300收益率高5.64%/7.19%。

来源:同花顺iFinD,数据区间2012.9.1-2014.9.1

不积跬步,无以至千里;不积小流,无以成江海。风险溢价率较高时,市场往往会比较悲观,但恰恰在这个时候,权益类资产会具有相对不错的性价比。倘若,我们在此时开启定投,一方面可以适当降低组合波动,另一方面也可以在市场低位时积累更多筹码,待市场上涨时力争收获更多的收益。

注:模拟定投标的分别为沪深300指数(000300.SH)、诺德价值优势混合(570001.OF)。

沪深300指数过去60个交易日平均风险溢价率首次高于6%,为定投计划确定日期。从下一个自然月的首个交易日起实施定投,此后每月首个交易日追加。定投12/24期后,次月首个交易日卖出,计算对应收益率。收益率以同花顺展示的指数收盘价、基金复权净值为准,未计算基金申赎费用。

投资者应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

任何投资都是与风险相关联的,越高的预期收益也意味着越高的投资风险。请您在投资任何金融产品之前,务必根据自己的资金状况、投资期限、收益要求和风险承受能力对自身的资产做一定的合理配置,在控制风险的前提下实现投资收益。投资有风险,选择须谨慎。

诺德基金定投话题二

持有时间越长,定投的效果越好吗?

今年三季度以来,市场围绕着3200点附近展开了拉锯战。虽然比较难熬,但当前市场不免也给我们提供了更多积累筹码的机会。

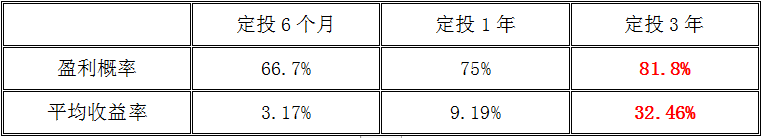

诺德基金小编回顾历史时发现,假设我们每逢在上证指数低于3200点时,开始定投诺德价值优势混合产品(代码:570001),如下图所示,定投6个月,胜率为66.7%,平均收益率达3.17%;如果坚持定投3年,胜率则高达81.8%,平均收益率达32.46%。可见,随着定投时间的拉长,产品盈利的概率、平均收益率也将出现较为明显的提升。

来源:同花顺iFinD,数据区间2010.1.1-2023.6.30。为了简便计算,我们每年只取第一次定投机会。历史表现仅供参考,不预示未来收益,不同时点进入可能有较大差异。

诺德基金小编认为,基金定投如同长跑,往往需要我们拥有耐力和恒心。虽然短期的亏损会像路上的泥泞让人步履艰难,但只要踏过它,我们方能收获胜利的果实。

注:模拟定投标的为诺德价值优势混合(570001.OF)。

每年上证指数收盘价首次出现3200点以下,为定投计划确定日期。从下一个自然月的首个交易日起实施定投,此后每月首个交易日追加。定投6/12/36期后,次月首个交易日卖出,计算对应收益率。若定投计划确定日为当月首个交易日,则定投从当月起实施。2021年全年上证指数皆处于3200点以上。收益率以同花顺展示的基金复权净值为准,未计算基金申赎费用。

投资者应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。定期定额投资是引导投资者进行长期投资、平均投资成本的一种简单易行的投资方式,但并不能规避基金投资所固有的风险,不能保证投资者获得收益,也不是替代储蓄的等效理财方式。

任何投资都是与风险相关联的,越高的预期收益也意味着越高的投资风险。请您在投资任何金融产品之前,务必根据自己的资金状况、投资期限、收益要求和风险承受能力对自身的资产做一定的合理配置,在控制风险的前提下实现投资收益。投资有风险,选择须谨慎。