多年来,万科一直被看作是房企中的“优等生”,财务稳健、销售规模平稳增长、利润可观……让多数人始料未及的是,2023年下半年,市场突然传出万科流动性告急的消息。

在去年三季度业绩说明会上,万科获得了深圳国资、深圳地铁的力挺。深圳市国资委相关领导表示,“万科具备足够的安全性,并未出现传言所说的财务风险、管理风险。如有需要或遭遇极端情况,深圳市国资委有充分信心、足够的资金资源和工具。”

但这没有阻挡投资者们对万科财务状况的担忧,年初,“非标债务展期谈判”“出售泊寓股权”等市场传闻下,万科遭遇了2024年以来首次股债“双杀”。

至此,万科像是打开了潘多拉的魔盒,负面舆论接踵而至,一时间,万科被推上了风口浪尖,万科彻底沦为街谈巷议的焦点。

负面舆论缠身,多个机构下调评级

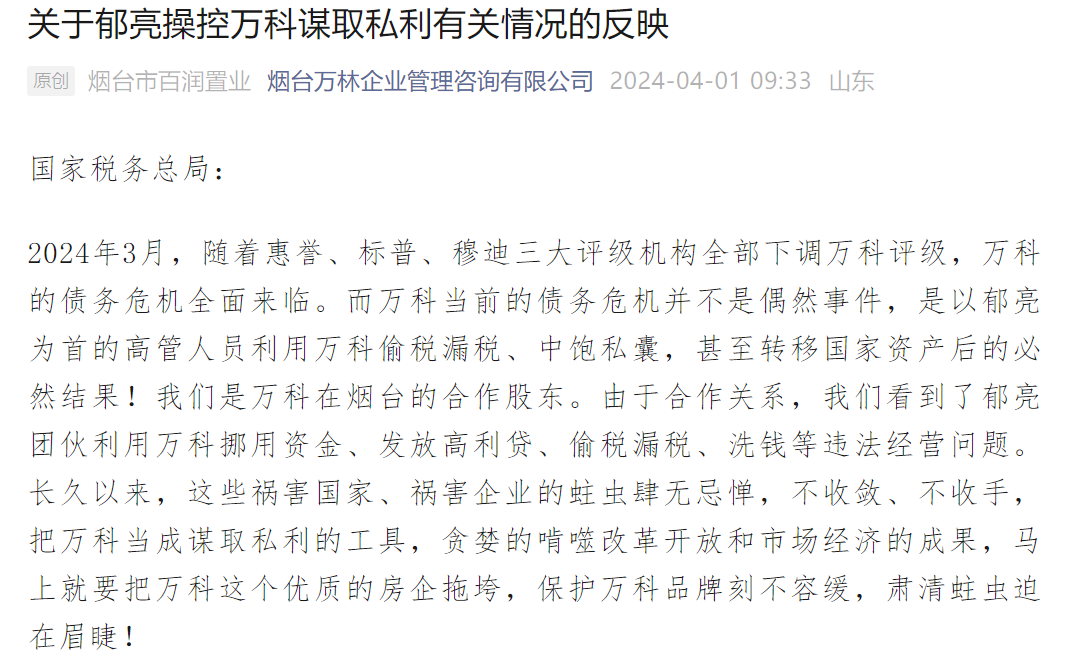

4月1日,烟台市百润置业发布《关于郁亮操控万科谋取私利有关情况的反映》在社交媒体流传,文中称,“郁亮团伙利用万科挪用资金、发放高利贷、偷税漏税、洗钱等违法经营问题”,还列举了大量事例和细节。

早在1月份,烟台百润置业已经在网上对万科发出举报信,而这次举报直接把举报对象从万科,变成了郁亮等高管,内容更详细。此次举报,包括烟台百润在内,共涉及10家当地公司,均为万科烟台的小股东。

针对相关传言,万科方面回应称,“烟台市百润置业在网上发布对本公司和公司负责人员的恶意言论,内容严重失实。烟台万科和当地合作方的纠纷,目前已经进入司法程序,我们相信法律会给出公正的判断。相关不实指控和商业诋毁,已经构成对个人的诽谤罪和对公司名誉权及商业信誉的非法侵害,公司会采取法律行动维护合法权益。”

此外,4月8日,万科济南公司总经理肖劲被山东警方带走,接受调查。济南万科回应称:肖劲因个人原因配合相关部门调查。公司运营正常,由金亚斌接任济南公司总经理。目前调查仍在进行中,以相关政府部门披露信息为准。

今年以来,万科频繁遭到机构下调评级。4月11日消息,标普将万科企业的长期发行人信用评级从“BBB+”下调至“BB+”,穆迪和惠誉早前已将万科评级下调至“垃圾级”。

标普将评级下调归因为万科“竞争地位减弱和杠杆率飙升”。标普表示,尽管万科预计能够在今年偿还债务,但万科销售额在未来12个月可能继续下降。

标普认为,合同销售额和利润率的疲软将削弱万科的竞争地位。预计该公司2024年至2026年的“合同销售额”总额将降至2700亿-2800亿元人民币,较去年下降25%-28%,较2020年峰值7040亿元下降60%。如果万科未能执行其资产处置计划,其财务状况也可能会恶化。

债务压力初现,一季度销售大幅下滑

从万科2023年年报可以看出,市场的担忧是有依据的,2023年,万科营业收入及利润大幅下滑、债务压力显现、还取消了分红……

3月28日,万科发布2023年度报告,公告显示,万科集团营业收入4657.4 亿元,同比下降7.6%;归属于上市公司股东的净利润121.6亿元,同比2022年的226.9亿元下降了105.3亿元,降幅46.4%。

该公司解释称,净利润下降的主要原因是开发业务结算规模和结算毛利率下降,部分开发项目计提了减值。

一直以来,万科以财务稳健著称,但从公司的债务情况来看,万科并没有那么安全,其总负债高达1.1万亿元,流动负债8218亿元,相比2022年有所降低,但债务压力依旧很大。

年报披露,2023年末,万科净负债率54.7%,较2022年底提高11个百分点。期末,有息负债合计约3200.5亿元,一年内到期的有息负债约624.2亿元,一年以上有息负债约2576.3亿元。在其借款中,银行借款占61.7%,约1973亿元,应付债券约792亿元,其他借款约435亿元。

截至2023年末,万科在手现金998.1亿元,高于一年内有息负债,但这并不代表该公司安全无虞。一方面,公司每月面临庞大的经营支出,另一方面,公司销售下滑,经营现金流入在变少。

2021年,万科经营性现金流断崖式下滑,由2020年的531.88降至41.13亿,此后两年,现金流都低位运行,2023年,全年经营性现金流净额仅为39.1亿元。

据万科公布的运营数据,2023年1至3月累计销售额为579.7亿元,同比2023年同期下降42.46%,同比2022年同期下降44.51%,同比2021年同期下降66.73%。

万科还面临着庞大的应付账款和工程款,截至2023年末,万科流动负债中的应付票据约为797.1万元,应付及预提工程款约为1843.1亿元。

万科在年报中坦言,公司利润承压,资金存量、现金短债比等指标出现下行,向高质量发展转型的短期压力仍然存在。一是,规模过快扩张时期,部分投资判断过于乐观,这些项目消化还需要一段时间。二是,尽管公司经营服务业务的能力获得了长足发展,但经营性不动产天然存在资金回收周期长、占压大的难点,有关融资机制成熟后才能完全解决。

积极化债,未来两年消减有息负债1000亿

前不久,在业绩会及互动平台上,万科回复了今年以来的多个热门问题。

对于境外债务,万科称,2024年的境外债券只有二季度还有折合人民币56亿元的债务到期,公司已经提前启动了相关置换和还款准备工作。对不同月份到期的债务,公司都会有相应的应对。

深铁去年曾计划为万科注入100亿元的流动性,万科透露,在沟通会议后深圳市国资委协调了多家国企与公司对接,以市场化、法治化方式,推动各项具体支持措施落地,包括:帮助处置流动性比较低的不动产和长期股权投资;认购集团旗下印力的消费基础设施REITs;通过深圳国企和公司之间的产业协同,推动多个项目的合作;积极协调金融资源支持公司。

据悉,3月份,深铁集团拟认购印力消费REIT,认购计划所涉及资金预估在10亿元左右。除了积极还债及与深铁的合作,万科在3月份对南方区域和上海区域进行合并后,北京区域也于近日正式进行了合并以及相关人事调整。

从目前来看,万科的压力主要来自于,经营现金流入在变少,而融资进度跟不上。在2023年业绩说明会上,万科集团总裁兼首席执行官祝九胜表示,跟融资有关挑战有三方面,一是开发业务收支不平衡带来的挑战;第二个是融资模式改变带来的挑战,以往是可以一笔大金额就可以提款,现在要转到项目,按工程进度才能提款;第三个挑战是整个经营业务的的布局,即经营业务的收益率不足以覆盖整体上利息爬坡的状态。”

祝九胜透露,万科与众多的保险公司有合作,险资支持的方式更多是以债权计划对应经营性业务,在期限设置上以“5+1+1+……”的形式进行,是否“+”的选择权在于两方商谈。

作为最早喊“活下去”的地产企业,万科依旧难抵挡住市场环境的变化。一如郁亮在业绩会上所说,要“活下去”,业务能力好只是一方面,公司还需要强化底线思维,做好极限情况下的压力测试,做出更充分的准备。虽然万科很早提出“活下去”,但考虑还不够全面。在市场的变化下,过去稳健的标准不一定能完全保障公司安全。

郁亮指出,过去一段时间,万科已在努力盘活存量,同时通过新融资渠道、资产交易等方法,将经营性不动产持续变为动产,补充现金流。今后,将以更强的危机感和更大的力度地推进上述工作。通过上述工作,万科未来两年将削减付息债务1000亿元以上。