作为中国最早一批成立的“老十家”之一的鹏华基金,近几年过的并不好,旗下几款昔日爆火的权益基金产品,目前正在经历着较大幅度的回撤。

股市高位大肆扩张,频繁发行新产品吸金,如今净值持续回撤,基民饱受折磨。作为代民理财的资管行业,“亏损即是原罪”。

不可否认的是,鹏华基金在货币基金与债券基金方面是有一定底蕴的,但其近几年来在权益基金方面的激进举措,步子是否迈的太大了些?

昔日当家基金经理王宗合在基民骂声一片中黯然退场

今年2月,鹏华基金发布一份高级管理人员变更公告,涉及人员正是昔日当家基金经理王宗合。公告显示,鹏华基金副总经理王宗合因个人身体原因于2024年2月6日离任,且没有转任公司其他岗位。

早在2023年4月底,王宗合就卸任了所任职的所有基金产品的基金经理职务。而彼时,网络上充斥着大量对王宗合的声讨,“利益输送”、“割韭菜”、“欺诈”、“虚假宣传”等声音不绝于耳。甚至有部分投资者还去黑猫平台投诉王宗合以及鹏华基金。

王宗合发迹于2019年之后的公募圈“造星潮”。在2019年之前,王宗合管理10只基金(不同份额合并计算),合计管理规模在三四十亿左右。

得益于其中一只基金“鹏华消费优选”抓住了2019年的一波白酒大行情,王宗合开始逐步进入基民视线。

基金圈兴起“造星”之后,王宗合卸任鹏华金城混合等几只业绩差的基金,同时鹏华基金也加大对王宗合的营销力度,蚂蚁、财付通等平台的用户几乎都刷到过王宗合管理基金的推送。

在经过鹏华基金的一番业绩“美化”以及大肆营销之后,王宗合一度成为2020年“现象级国民基金经理”之一。

这才有了之后鹏华匠心精选混合、鹏华创新未来混合等基金产品的大卖。其中鹏华匠心精选混合更是发售当日就募集完毕,这只限额300亿元的基金最终认购规模超1300亿!

从2019年末至2020年三季度末,短短9个月,王宗合的管理规模从43.6亿飙升至554亿!

只可惜,这“泼天的富贵”来了,王宗合却没有实力接住。

随后牛市行情不再,行情轮动。王宗合便开始他的“风格漂移”,追涨杀跌。

正所谓“当潮水退去,才知道谁在裸泳。”

2021年一季度,他管理的鹏华创新未来重仓股包括茅台、平安、美团、腾讯、美的、长春高新等,期间这类大白马持续下跌;三季度调仓至白酒、银行;四季度再度大举调仓至新能源产业链,高位买入宁德时代、比亚迪、长城汽车等个股,却再度追高。2022年,王宗合又将持仓换回银行、白酒。

最后,在王宗合的一番“谜之操作”下,至2023年3月其卸任时,这只基金的单位净值从最初的1元跌至仅剩0.5527,投资者损失惨重。

王宗合管理的另一支鹏华匠心精选混合也是在经历过短暂高光之后便一路掉头直下,任职期间该基金的最大回撤近乎腰斩。

换人只是“换汤不换药”

在外界一片质疑声中,鹏华基金让王宗合“退居二线”,逐步卸任在管基金。接替王宗合管理鹏华创新未来的,是2022年初加入鹏华的知名“美女基金经理”闫思倩。

然而加入鹏华基金之后其管理业绩,同样是一言难尽,堪称一片“青青草原”。

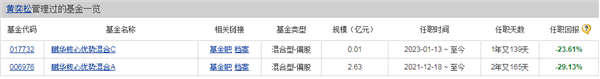

(数据来源:天天基金网;截止日期2024年5月30日)

在更换了基金经理之后,新任基金经理闫思倩似乎也把王宗合“风格漂移”那一套学了过去,2023年二三季度持有天孚通信、中际旭创、工业富联等算力产业股票,四季度又将仓位调换至江淮汽车、柯力传感、长安汽车等新能源汽车产业链。到了今年一季度,又将寒武纪加至第一大重仓。

这一通操作下来,成功的又让鹏华创新未来混合的下跌35%,如今该基金的单位净值仅剩下0.3569(截止2024年5月29日)。

值得一提的是,另一名基金经理陈璇淼接任鹏华匠心精选混合后,至今收益同样为负。

青黄不接

在品尝到造星带来的“甜头”后,鹏华基金还大力打造梁浩、伍旋、陈璇淼等明星基金经理。

2022年7月8日,鹏华基金还邀请任泽平为闫思倩站台,为其新基鹏华新能源汽车混合助威,闫思倩名气也随之高涨,最终鹏华新能源汽车成功募集31.6亿元。

然而,当鹏华基金将如何营销、如何造星等手段重视起来后,投研核心能力却出现明显下滑,正所谓努力的方向错了,最终只会南辕北辙。

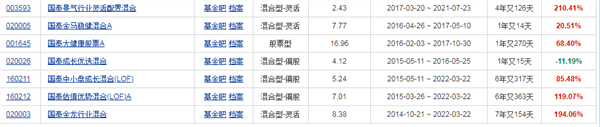

浪潮退却、牛市不再。这些基金经理的业绩表现均不如人意。例如梁浩在2020年之后新任管理的基金,仅有一只收益为正。

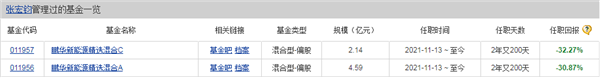

(数据来源:天天基金网,截止日期5月29日)

在经历短暂高光之后,鹏华基金后续“造星”可谓失利,而旗下主动权益基金业绩持续下滑,也使得鹏华基金主动权益基金管理规模持续下降。

其中,混合型基金的规模下滑最为明显。根据天天基金网数据,鹏华基金混合型基金管理规模从2022年一季度末的1471亿下滑至2024年一季度的912亿(净资产与总份额不匹配代表混合型基金平均基金净值已经跌破1元)。

(数据来源:天天基金网,截止日期5月29日)

而鹏华基金的“新生代”们,目前并不能挑起大梁。例如,王云鹏、梁超、黄奕松、胡颖、张宏钧、张鹏等,目前在管基金业绩均为负收益。

(数据来源:天天基金网,截止日期5月29日)

鹏华基金在管产品均为负收益的基金经理还有许多,这里便不再一一列举。

除了“新生代”青黄不接之外,鹏华基金从其他基金公司挖过来的基金经理似乎也“深入泥潭”。

前文提到过的闫思倩在加入鹏华基金后任职回报形成明显的“分水岭”。鹏华创新驱动混合的基金经理杨飞,在加入鹏华基金前业绩是这样的:

加入鹏华基金之后的业绩是这样的:

(数据来源:天天基金网,截止日期5月29日)

还有高松、朱睿等人,加入鹏华基金前后的业绩也都形成了鲜明对比。

(数据来源:天天基金网,截止日期5月29日)

投研“黑洞”?

我们不得不怀疑,鹏华基金权益基金投研团队究竟有什么魔力?

据市值观察,从2018年开始,鹏华基金对投研团队作了一个重要改革:划分事业部。

鹏华基金的部门划分有些独特,它采取了可能更常见于互联网公司的“事业部”制,例如权益上就分为一部、二部、三部,各部之间赛马,看谁能做出更大的规模、贡献更多的收入。

例如成立多个小组做游戏、做app,收益好就保留下来,收益不好就砍掉,这样能在市场考验中选出有竞争力的项目。腾讯公司的游戏部分就采取这样的方式。

但这招用在基金公司就不一定是好事了。一般的基金公司,不管是权益,还是固收,针对不同行业不同资产,按照行业划分研究组,再将其研究成果给到投资部门予以支持。

而鹏华基金这种模式,或许只会让投研团队围绕着流量、产品规模服务,而不是以真正的投研为核心。事业部的划分,驱动了鹏华摸索出一套大干快上的“吸金”方式:制造明星基金经理,把注意力的流量转化为现金的流量。

于是,“造星计划”就来了——2019年王宗合甩掉收益不好的在管基金,只留下收益突出的产品,被鹏华基金权益二部推到台前,包装成了“国民基金经理”。

同一时期,被推到台前的还有一部的基金经理梁浩。

这种模式也让鹏华基金在短时间内尝到了甜头,管理规模从2019年三季度的3600亿增至2022年二季度末的9200亿。

在这其中,混合型主动权益基金增长最为明显——2019年末,鹏华基金混合型主动权益基金管理规模为410亿元,到了2020年末,这一数字为1616亿元。

凭借牛市行情中打造出来的“明星基金经理”疯狂吸金,如今牛市不再,高位发行的基金只剩下一地鸡毛。“事业部”机制也使得新加入的基金经理们渐渐被“同化”,重营销、轻投研。

发展到如今地位的鹏华基金,其管理规模与赚钱能力已经明显不匹配。近几年来,鹏华基金的规模排名在8到19名左右,而其利润排名却在18到178名之间徘徊。例如,2022年管理规模位列第8名,利润亏损246亿元,排名第178名。

资管行业的初衷就是为基民创造的长远的、可持续的回报。作为老牌公募基金之一,鹏华基金更应该为行业树立标杆,只是从目前的鹏华基金来看,我们并没有看到这一点。