白酒行业持续面临深度调整的挑战,上市白酒企业业绩加速分化。作为白酒行业的老二,五粮液(000858.SZ)今年上半年营收、归母净利润保持双位数增长。虽说稳住了江湖地位,但五粮液谈不上高枕无忧。

证券之星注意到,为了换取市场、规模,五粮液今年上半年销售费用创新高,增幅远超同期营收且在白酒上市公司中位列第一。单季度来看,五粮液今年Q2销售费用支出较Q1有所增加,但Q2的营收、归母净利润却环比大幅下滑。此外,五粮液产品作为支柱收入,产品吨价下降、价格倒挂等问题仍未得到解决。

二级市场方面,五粮液的股价依旧低迷。9月5日,五粮液以119.55元/股收盘,相比年内155.13元/股的高点,缩水两成之多(前复权)。

Q2营收环比“腰斩”

据了解,五粮液主要从事白酒生产和销售,主要产品“五粮液酒”是我国浓香型白酒的典型代表,并根据生产工艺特点和市场需求开发了五粮春、五粮醇、五粮特头曲、绵柔尖庄等品类齐全、层次清晰的五粮浓香酒产品。

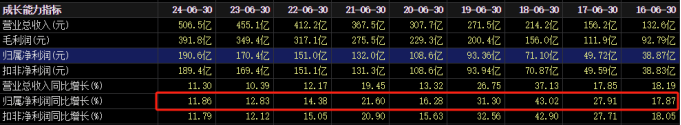

财报显示,今年上半年五粮液实现营业收入506.48亿元,同比增长11.3%;归母净利润190.57亿元,同比增长11.86%;扣非后净利润189.39亿元,同比增长11.79%。

五粮液董事长曾从钦将公司今年营收目标定为“两位数稳健增长”,以此对照,公司上半年业绩基本符合预期。不过,当下白酒行业进入深度调整期,即便是稳坐行业第二的五粮液,也谈不上高枕无忧。

自2016年以来,五粮液已连续九年在半年度归母净利润保持双位数增长。但对比此前数据,五粮液今年上半年归母净利润增幅明显放缓。

不仅如此,五粮液今年Q2表现不及Q1。今年一季度,五粮液实现的营业收入、归母净利润分别为348.3亿元、140.5亿元。第二季度,五粮液实现的营业收入约158.2亿元,归母净利润50.12亿元,营收和归母净利润环比分别下降54.6%、64.32%。

证券之星注意到,为了把酒卖出去,五粮液付出了更高的成本。今年上半年,五粮液的销售费用达53.66亿元,较去年同期的43.2亿元同比增长24.21%。在白酒公司中,今年上半年五粮液销售费用排第一,其次是古井贡酒和贵州茅台,分别为36.12亿元及26.17亿元。

五粮液的销售费用中,促销费是最大支出,达34.41亿元,同比增长31.68%,占到销售费用的64.11%。财报解释称,公司促销费涵盖渠道建设、团队建设、消费者培育三大类。为进一步提振商家信心,公司加大市场投入。

同期,五粮液的形象宣传费同比增长17.57%至9.32亿元。

财报显示,公司广告方式主要包括电视、广播、网络、户外广告、展会等,线上广告1.28亿元、线下广告5.48亿元、电视广告2.56亿元。

单季度来看,五粮液今年Q1、Q2的销售费用分别为26.24亿元、27.42亿元。尽管Q2加大“营销”力度,但收益上不如Q1。

五粮液产品吨价下降

面对行业周期,曾从钦在公司各项会议反复提及,要“求稳”。目前公司有相对充足的现金蓄水池,上半年末现金及现金等价物余额为1253亿元,但五粮液产品吨价下降、价格倒挂等问题仍未得到解决。

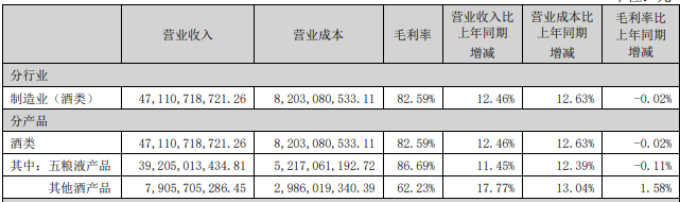

财报显示,今年上半年,五粮液酒类业务合计营收471.11亿元,占营业收入的比重为93.02%。

其中,作为主要业绩支柱的五粮液产品收入为392.05亿元,同比增长11.45%。由于营业成本增幅高于营收,五粮液产品的毛利率同比下降0.11%至86.69%。

从财报中不难看出,五粮液产品的收入增幅不及其他酒类产品。当期其他酒产品收入为79.06亿元,同比增长17.77%。

销量方面,五粮液产品今年上半年的销量为24194吨,同比增长12.07%。以此计算,五粮液产品上半年吨价(营收/销量)约162万元,与去年同期相比略有下滑。2023年上半年,五粮液以21588吨销量实现营收351.79亿元,吨价约163万元。

实际上,五粮液去年就已遇到吨价下滑的问题。2022-2023年,五粮液产品吨价分别为168.87万元、162.46万元。

曾从钦去年底明确表态,将适当缩减产品投放量,推动品牌价值回归,“不会让经销商吃亏”。随后,公司对大单品“第八代五粮液”采取缩量、涨价策略,试图稳住产品价格。

首先是减少供货,据市场消息,今年五粮液经销商的“普五”合同量将被砍掉20%。其次是抬高价格,第八代五粮液2月开始宣布涨价,由此前的969元/瓶上调至1019元/瓶。

从结果来看,抬价、缩量仍没挡住五粮液产品吨价下滑的趋势,线上价格倒挂的现象同样存在。

五粮液京东自营店内,第八代“普五”52度500ml的价格的到手价是999元,低于新调整后的出厂价。据今日酒价数据,这款产品9月4日的批发价为960元。

当下白酒价格倒挂已成为行业性问题。五粮液如何挺过周期、稳住产品价值?证券之星将持续关注。(本文首发证券之星,作者|刘凤茹)