今天的文章分享一篇价投圈文章。主要内容是投资面对天花板的思考,文中晓荣老师以一家10年前就到天花板的消费公司为例,表达了自己的看法。并解答了粉丝对于投资茅台的疑惑。

概括来说,晓荣老师认为,正确的投资姿势,并不是纠结天花板在哪里,而是即便不增长也看得下去。就如巴菲特说“我们希望是能够在最坏的情况下得到合理的结果,而不是预期在乐观的情况下,得到很好的利益”那样。

以下正文:

本文我会讲一个10年前就到天花板的消费公司故事——它营收增速10年间基本没涨,连通胀都没跑过。

问茅台营收和净利润的天花板,这个问题本身就不太问的对,这就是我之前不太想在群里回答的原因。而且这个事这个起码都是5到~10年后的事情,这是一个很长期的问题,其实我们不能回答,太远了。

但是务实层面就没法得出有用的结论了吗?我看未必。

问题就算能回答有实操意义吗,比如有个跳大绳的说20年后一个公司有一天要倒闭或者要如何如何的,谁敢依据此结论投资?那些给宁德算账60年后是不是搞笑?

如果纠结这些问题,我觉得不用投资了,因为买任何公司都是不OK的。其实我们不妨把问题改一下。比如茅台能不能跑过通胀?而不是去问茅台天花板在哪里?

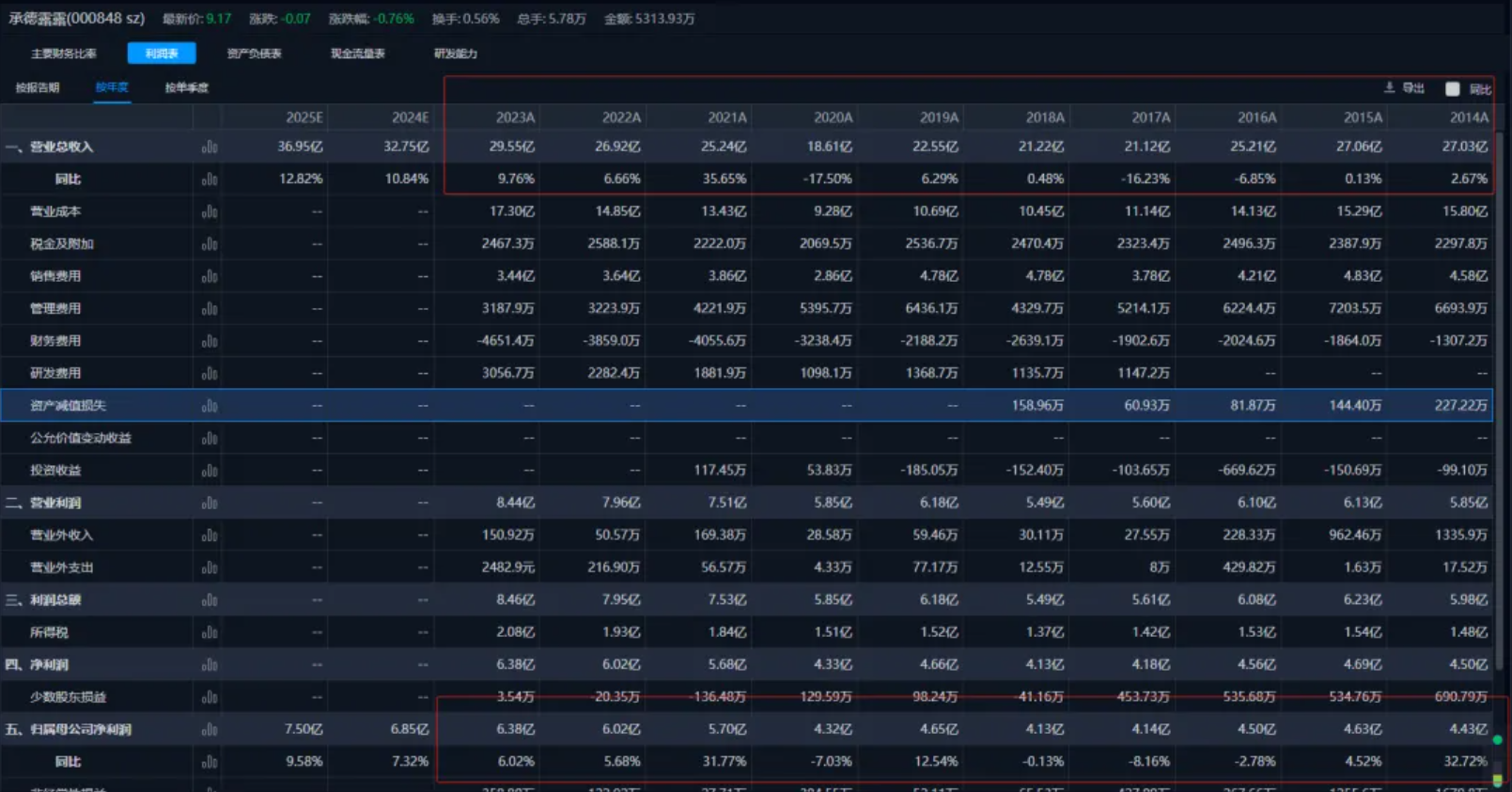

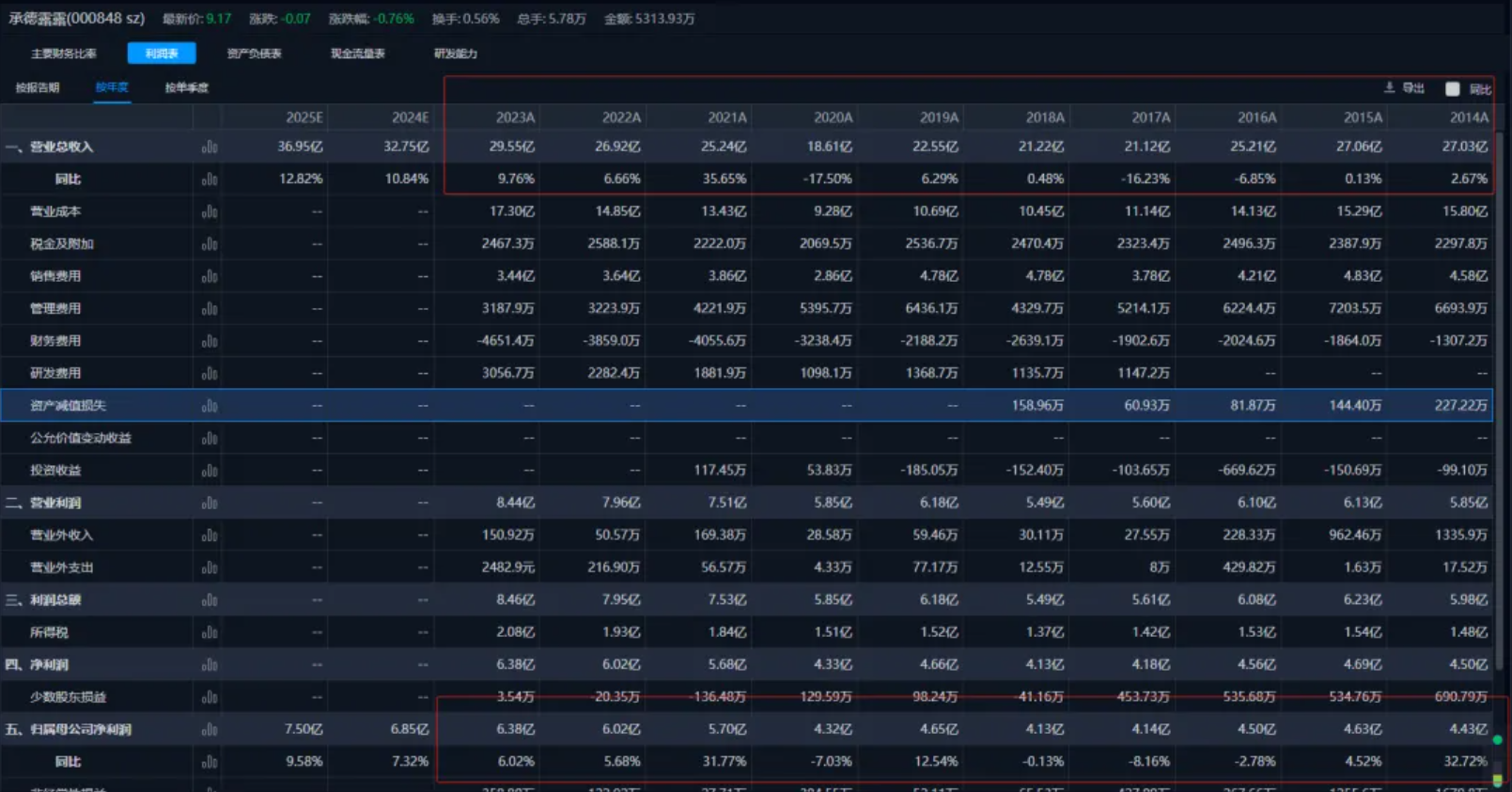

我想讲一个10年前就到天花板的消费公司的故事,比如A股有一个公司,叫承德露露,营收早就到天花板了,如下图,差不多10年了都没增长过,或者说增长还没跑过通胀。

如果禁酒令时期和白酒一样买入这个一直没增长的公司,那么过去11年过去算上股息复利再投年化收益差不多在10%左右,这收益率虽然和同时期茅台的30%以上的年化收益率不好比,但起码跑赢了那个时期的信托,更加跑赢了一大堆赔钱的大聪明。

那么我反过来问,茅台未来3年左右利润很可能在1000亿以上,如果没买贵且股息全都派息,那么股息率达4%以上,是不是就不能投资。要知道承德露露可是普通饮料,关于这两个生意模式哪个更好可以自己思考下,我就不多说了。

那么如果茅台没增速,且假设现在股价如果不涨,但利润3年后达到预期的话,可以期待4%左右的股息收益,如果茅台还能有跑平通胀级别的涨价的话可以期待4%(股息)+5%(GDP增速)=9%左右的期收益水平,但实际上我认为在5~10年级别内不会比这个差。即便茅台真萎缩了,也会是一个漫长的过程,完全有时间判断腾挪纠错,不可能比承德露露还惨吧,如果真的觉得茅台10年内比承德露露惨,完全可以不掺合茅台的投资。

其实,只要把安全边际和预期放得低一点,其实茅台确定性就真的很高,如果要很高增速那么确定性也是没有的,所谓的确定性就是我对茅台不会跑输通胀有很大的把握,就算是一个普通但健全的消费品公司都不太可能跑输通胀,更别说5~10年级别内判断茅台,具体逻辑以前写过很多就不赘述了。当然你说50年后,我觉得我不知道,其实我甚至觉得50年后茅台存活的概率也高过市面上绝大多数公司。

......

关于营收和利润的天花板,这个提问方式其实就不是我的思维方式,承德露露10年前27亿左右营收,23年29亿营收,天花板就这样,不能投资吗,又不是做成长股,考虑什么天花板。

正确的思维方式是不增长也看得下去,以后看不清的部分不要算在账里也能看就OK了,不增长也不亏,甚至能小赚,增长了我大赚,是这个思路。所以别在纠结天花板了。

茅台的消量只占总白酒消费量的1%不到,就算白酒总量腰斩再腰斩,我感觉茅台都可以活的比承德露露滋润,就算年轻人都不喝白酒,一个都不喝,假设年轻人长大以后要做业务养家也不喝,那么起码也得等当下喝酒的这代人全部入土以后茅台才会嗝屁吧,粗略估计起码也是二三十年以后的事情。那么我用一个普通消费品的思路去看3年后的茅台,如果他就是个普通消费品,我也能期待个8%左右的年化收益,如果中国经济但凡因为中华民族的崛起继续腾飞,我认为中国的诸多类奢侈品肯定不会差,在一带一路甚至欧美国家都会受欢迎,增速可能会超出预期。能超,最好,不能超,也能期望类似承德露露过去这样的收益,这才是价投的思路,而不是有个所谓的天花板,涨到了卖掉。

引用一句巴菲特的话“巴菲特: 我们希望是能够在最坏的情况下得到合理的结果,而不是预期在乐观的情况下,得到很好的利益。”