2019年,新国标政策的实施加速了电动两轮车中小企业的出清,并带来了新增换购需求,行业头部企业收入屡超预期。时至今日,“电动车第一股”雅迪控股(01585.HK)已成为电动车行业龙头老大,产品销量保持领先地位。

但2023年,雅迪控股的营收、净利润增速都放缓了脚步,归母净利润增幅不到2022年的四成。激增的线下门店推高了销量,但未能提升盈利水平,雅迪控股的毛利率出现负增长。

证券之星注意到,布局多年高端化之路的雅迪控股并未很好实现目标,高端市场份额被小牛电动、九号公司(689009.SH)这些新势力品牌后来居上,盈利水平也与之差一截。

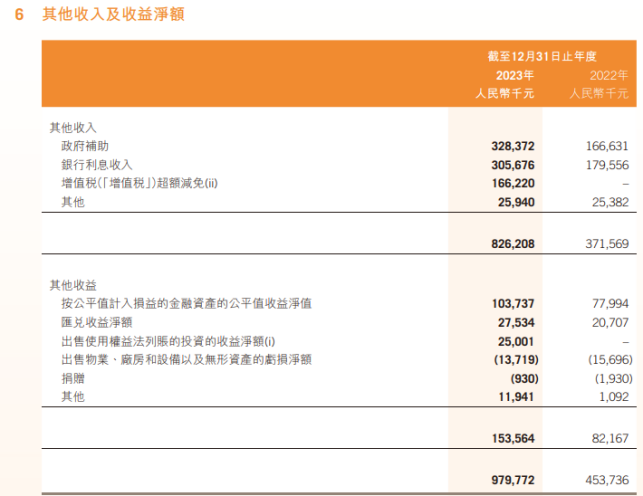

非主营收入增厚利润,应收账款攀升

资料显示,雅迪控股成立于2001年,于2016年5月在港交所上市,是电动两轮车行业首家上市公司。雅迪控股专注于设计、研究、开发、制造及销售电动踏板车、电动自行车、电池及相关配件。2019年,新国标政策实施,其严格的准入与溯源管理,加速了中小企业的出清,使得雅迪控股、爱玛科技(603529.SH)等大厂商们得以迅速扩张。

2019年以来,雅迪控股的业绩也迎来爆发。2019-2022年,其分别实现营收119.7亿元、193.6亿元、269.7亿元、310.6亿元,增速分别为20.69%、61.76%、39.29%、15.17%;对应归母净利润分别为5.05亿元、9.57亿元、13.69亿元、21.61亿元,增速分别为19.81%、89.64%、43.04%、57.8%。

行业普遍认为,新国标过渡期大部分为3-5年,预计到2024年底结束。新国标红利进入尾声,雅迪控股的营收与净利润增速也相应双双减缓。根据2023年年报,雅迪控股实现收入347.63亿元,同比增长11.92%;对应归母净利润26.4亿元,同比增长22.17%,利润增速不足2022年的四成。

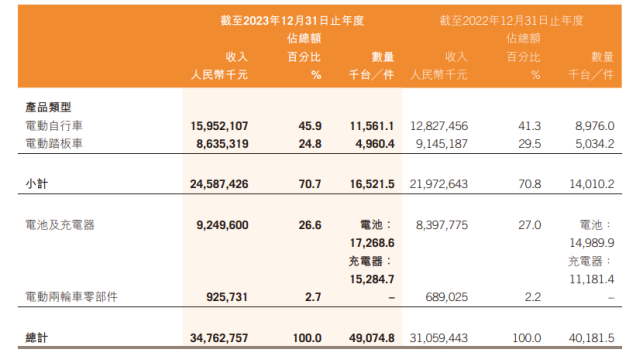

雅迪控股表示,收入的增长主要由电动自行车、电池及充电器的高销量所推动。具体来看,电动自行车的销量从2022年的897.6万台增长28.8%至1156.1万台,电池与充电器分别实现销量1726.86万件、1528.47万件,同比增长15.2%、36.7%。值得一提的是,电动踏板车的销量却同比下降1.5%至496.04万台。

证券之星注意到,雅迪控股的营收与净利润有相当部分并非来自于主业。财务数据显示,其他收入及收益为9.8亿元,较2022年的4.54亿元增长了115.9%,主要是由于政府补助、银行利息收入及增值税超额抵免等增加所致。其中政府补助、银行利息收入分别高达3.28亿元、3.06亿元,显著增厚了利润。

新国标《电动自行车安全技术规范》于2018年5月15日颁布,2019年4月15日实施。该规范对电动两轮车的车速、质量、电压、电机功率等均做了清晰的规定,同时也拉动了一波电动两轮车的新增热潮。

新国标政策下,雅迪控股迅速布局线下渠道,门店数量呈井喷式增长。2023年末,雅迪控股在中国拥有逾4000家分销商,其下属子分销商的销售点超过4万个,销售点数量相比2019年翻了3倍。随着分销商数量的增加,雅迪控股应收账款居高不下,2023年同比增长40.6%至5.46亿元,主要是由于获得信贷的分销商数目增加所致。这也是公司应收账款首度突破5亿元。

据媒体报道,雅迪控股的销售渠道扩张建立于经销商举债的基础上。2022年,江苏省自行车协会曾联合网商银行倡议当地电动两轮车产业加入“助微计划”,并称雅迪、新日、小刀、爱玛等电动二轮车头部核心企业纷纷响应,通过接入网商银行“大雁系统”,将中小经销商的贷款平均可得率提升至85%。

毛利率下滑,高端化不及预期

新国标出台以来,电动两轮车中小规模品牌持续出清,行业的头部效应增强,逐渐形成了以雅迪控股、爱玛科技为“两超”,新日股份(603787.SH)、九号公司等为“多强”的格局。按年销量计,雅迪控股已连续六年在全球电动两轮车行业保持领先地位。

从收入角度来看,2023年雅迪控股有七成收入来自于电动两轮车。其中电动自行车收入159.52亿元,占总收入的45.9%;电动踏板车收入为86.35亿元,占比24.8%;电池及充电器的收入92.5亿元,占总收入的比例为26.6%。

证券之星注意到,电动两轮车行业面临高度同质化竞争的问题,2023年以来国内电动两轮车价格整体明显下降。即便是头部企业,赚钱也并没有那么轻松。招商证券(600999.SH)研报显示,2023年特别是前三季度,价格竞争引起行业迅速洗牌,公司2023年电动自行车和电动踏板车的单价分别下降3.4pct和4.2pct。

据媒体报道,2023年,雅迪控股旗下电动自行车出厂均价1380元,较2022年降低49元;电动踏板车出厂均价1741元,较2022年降低130元。

体现在利润端上,雅迪控股的毛利率由2022年的18.1%下降至2023年的16.9%。雅迪控股解释称,主要是由于产品组合扩展以满足不同客户群及需求所致。

然而,与行业新势力品牌相比,雅迪控股盈利能力略显失色。有“两轮特斯拉”之称的小牛电动同期整体毛利率为21.5%,九号公司的整体毛利率达到26.9%,均远远高出雅迪控股。

在电动两轮车领域,小牛电动和九号公司是同属主打科技、智能化的“新势力”。在业内人士看来,新国标驱动下,电动两轮车市场已进入强监管、高质量发展阶段。在行业大趋势下,品牌竞争逐渐从价格战转化为价值战,高端新品的畅销能够维持较大的利润空间。

事实上,2015年,雅迪控股就喊出了"更高端的电动车"口号,高端化也成为雅迪控股一直以来的重要布局之一,但最终实施效果不佳。2021年7月,雅迪控股正式推出全新城市高端品牌VFLY,价格在5500元以上,甚至部分车型高达2-5万元。但VFLY的业绩情况却从未得到披露,且VFLY在2021年年报出现过一次后,便在后续年报中消失匿迹。

艾瑞咨询发布的《2023年中国两轮电动车行业白皮书》显示,2022年小牛、九号品牌在5000元,乃至7000元以上的高价格带/高端产品线中更具优势。7000元以上的两轮电动车市场中,九号和小牛的市占率分别为51.7%和43.8%,而雅迪仅为4.1%。

《2024年中国两轮电动车行业研究报告》中,根据鲁大师对全国销售量靠前的22座城市的线下调研数据,在4000元以下价位区间,传统品牌雅迪、爱玛、台铃依旧处于主导地位,而在4000元以上,乃至7000元以上价位的高端、超高端车型市场,九号品牌领先于雅迪、爱玛、小牛等品牌。(本文首发证券之星,作者|陆雯燕)