海信家电(000921.SZ)在上半年交出了一份营利双增的成绩单,解析中报各项业务数据情况,存在一些问题值得注意。

证券之星注意到,公司扛大旗的暖通空调产品增长势头渐显疲态,如今已进入个位数区间。而作为公司第二大收入来源的冰洗产品,收入虽有所增长,但毛利率却出现下滑,进而拖累了公司的整体毛利率表现。

在国内家电市场饱和背景下,海信家电正积极拓展海外市场,但公司的海外市场回报有限,毛利率远低于国内市场及同行。同时,公司寄予厚望的汽车热管理业务,目前营收规模尚小,短期内难以成为业绩增长主要驱动力。

不仅如此,公司的应收账款正在逐年递增,且增速高于营收增速,进而对公司的现金流产生不利影响。同时,公司资产负债率高企、短期偿债能力趋弱等问题也不容忽视。

冰洗产品毛利率下降

公开资料显示,海信家电主要从事冰箱、家用空调、中央空调、冷柜、洗衣机、厨房电器等电器产品以及模具、汽车空调压缩机及综合热管理系统的研发、制造和营销业务,并提供围绕家电智能化升级为核心的全场景智慧家庭解决方案。

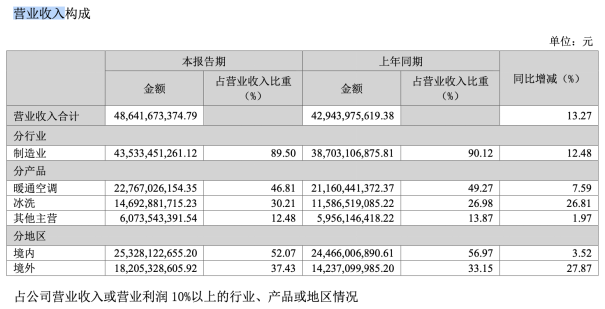

据2024年半年度报告显示,报告期内,公司实现营业收入486.42亿元,同比增长13.27%;归母净利润为20.16亿元,同比增长34.61%,实现营利双增。

证券之星注意到,海信家电业绩增长背后仍暗藏隐忧。

分季度来看,2024年Q1及Q2,公司的营收分别为234.86亿元、251.56亿元,同比变动幅度分别为20.87%、6.98%;归母净利润为9.81亿元、10.35亿元,同比变动幅度分别为59.48%、17.26%,可以看出公司在Q2的业绩增速显著放缓。

分产品来看,今年上半年,暖空空调产品为海信家电的第一大收入来源,占营收的比重超过4成。

证券之星注意到,公司的暖空空调营收增速正在放缓。2021年上半年-2024年上半年,公司的该产品的收入分别为161.3亿元、189.47亿元、211.6亿元、227.67亿元,同比变动幅度43.92%、17.47%、11.68%、7.59%,暖空空调的增速正式步入个位数时代。

需要说明的是,公司暖通空调产品增长乏力的背后,与整个空调市场遇冷有关。

据艾肯网统计,2024年上半年中央空调整体市场容量同比下滑5%。市场遇冷条件下,品牌集中度凸显。多联机作为中央空调市场权重产品,行业占比近50%,正逐步从增量扩张,转向存量提升的更新时代。家用空调市场上,据奥维云网全渠道推总数据,报告期内,空调市场零售量同比下降10.8%,零售额同比下降13.7%。

可见,空调市场已逐渐趋向饱和状态,且零售量均处于下行通道。对于主要依靠空调产品创收的海信家电而言,暖通空调产品已然告别了快速增长期。

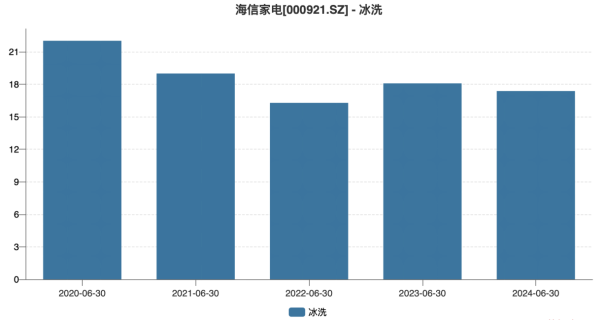

冰洗产品是海信家电的第二大收入来源。证券之星注意到,虽然在今年上半年该产品收入有所增长,但其毛利率却出现了下滑。今年上半年,冰洗产品的毛利率为17.38%,同比下滑了0.71个百分点。受该产品的拖累,2024年上半年,海信家电的销售毛利率同比下滑了0.25个百分点,为21.28%。

拉长时间线来看,公司冰洗产品的毛利率由2020年同期的22.02%下降至今年上半年的17.38%,整体呈下滑趋势。

外销毛利率垫底同行

在国内家电市场逐渐趋于饱和的背景下,企业纷纷将目光投向海外市场,以寻找新的增量空间。

以海信家电为例,目前,公司正在积极打造欧洲、美洲、中东非、亚太东盟区五大区域引擎,尤其在体育营销方面下足功夫,如在欧洲地区,公司充分利用欧洲杯的契机,通过品牌传播、产品营销以及电商用户运营等方式多领域联动。

大力营销下,今年上半年,公司的海外业务表现不俗,同比增长了27.87%,为182.05亿元。但同时,公司的销售费用迎来增长。今年上半年,公司的销售费用同比增长了10.39%,为49.6亿元,占营收的比重为10.2%,高于同行美的集团的9.83%、格力电器的8.01%。

不仅如此,证券之星注意到,公司境外市场的回报有限,海外市场的毛利率远低于国内市场。尽管公司外销毛利率近年来在逐年增长,由2021年同期的6.86%提升至今年上半年的11.13%,但远低于境内市场毛利率的31.92%。对比同行来看,公司海外市场毛利率亦低于格力电器的18.23%、美的集团的28.4%。

对于公司外销毛利率较低的问题,海信家电曾作出解释,主要因销售模式不同,海信家电的海外业务为买断模式,不承担海外拓展费用,所以毛利率较低。

除了大力发展海外市场之外,证券之星注意到,以美的集团、海信家电以及格力电器为首的家电巨头还纷纷扎堆布局汽车零配件业务。

美的集团通过成立威灵汽车部件公司,从汽车零部件领域切入新能源汽车产业,凭借自主研发攻克汽车零部件研发、生产过程中的各种难关。

海信家电和格力电器则选择收购方式来开展相关业务。海信家电在2021年斥资13亿收购三电株式会社(下称三电公司)来发展汽车热管理业务,且该业务被公司视为第二增长曲线。格力电器则通过收购盾安、格力钛等,实现对制冷配件、新能源汽车热管理、储能以及电池制造装备领域的进一步整合。

但现实情况是,汽车热管理业务难以成为海信家电业绩增长的主要驱动力。2023年,汽车空调压缩机及综合热管理板块实现收入90.5亿元,营收占比仅为10.57%。今年上半年,海信家电并未披露该业务的营收情况,仅提到三电公司的盈利能力不断改善,上半年毛利率同比提升2.5个点。

同样布局汽车零部件业务的美的集团和格力电器也面临类似的困境。以美的集团为例,今年上半年,包含汽车部件在内的新能源及工业技术业务实现营收为171亿元,占其总营收的比重仅为7.83%。

短期偿债能力趋弱

此外,海信家电的应收账款以及资产负债率高企等问题不容忽视。

证券之星注意到,2023年及2024年上半年,公司的应收账款增速高于营业收入增速。具体来看,相应报告期内,公司的应收账款分别为92.25亿元、113.09亿元,分别同比增长20.35%、17.13%,均高于营收增速的15.5%、13.27%。

而应收账款增长导致公司现金流出现下降。2024年上半年,公司实现经营活动现金流量净额同比下降44.91%,为21亿元。

资产负债率方面,2021年至2023年,公司的资产负债率整体保持在70%以上。今年上半年,公司的资产负债率为73.12%,高于同行美的集团的65.2%、格力电器的68.43%。

同时,公司的短期偿债能力趋弱。2022年上半年至2024年上半年,公司的流动比率分别为1.07、1.02、1.01,该指标持续下降。对比同行来看,今年上半年,格力电器以及美的集团的流动比率分别为1.03、1.09,均高于海信家电。

在流动负债中,公司的应付账款和应付票据占比较高。2023年上半年至2024年上半年,公司的应付账款和应付票据总金额分别为243.51亿元、297.31亿元,分别同比增长12.35%、22.09%,占流动负债的比例分别为55%、60%,呈逐年升高的趋势。

值得注意的是,截至2024年6月末,公司的货币资金和交易性金融资产的金额合计为191.53亿元,可见,公司的账上资金难以覆盖短债。(本文首发证券之星,作者|李若菡)