4月27日以来,市场虽反弹回暖,但近期A股行情仍震荡反复。身处复杂多变的市场,该如何提升投资确定性?不妨找一位善于应对不同市场环境的基金经理,华安基金王斌便是这样一位“全天候均衡型选手”。

从投资履历看,王斌拥有11年证券从业经历、3年以上公募投资经验,是华安基金内部培养出来的优秀基金经理。2011年7月,王斌应届毕业加入华安基金,担任投资研究部研究员,先后深度跟踪汽车、家电、建筑等行业,并历任制造组组长、消费组组长,对“大消费”以及“大制造”有着较为深入的研究积累。

在踏上基金经理岗位后,王斌逐步构建起“消费+制造”的核心能力圈,他偏好从消费和制造的结合出发,“上游生产端”到“下游需求端”双轮驱动,沿着产业链顺藤摸瓜,寻找各环节的供需变化、产业趋势变化,分散布局各类投资机会。

投资风格上,王斌是一位妥妥的均衡成长“尖子生”,他主张投资被低估的成长性,注重公司性价比,敏锐捕捉市场多重结构性机会。而对于成长性,王斌将其划分为“时间”和“空间”两个维度,其中,时间维度要求公司有更长的持续成长时间,较为典型的是一些白马龙头公司,这些公司能够在较长的时间周期中维持较高的ROE,保持较长时间的成长性。空间维度的公司要有比较大的想象空间,可能一个公司历史上的回报率相对平庸,但通过公司自身的努力或者外部环境的变化,能带来ROE或ROIC的快速攀升,这是典型的成长股逻辑。

凭借良好的投资理念和全天候的投资能力,王斌的代表作华安安信消费服务A近1年、近3年分别取得25.20%、186.41%的收益表现,与同期-24.88%、15.29%的业绩比较基准收益率相比,超额显著。在同类消费主题基金中,华安安信消费服务A近1年、近2年、近3年业绩都排名首位,是名副其实的“冠军基”。(数据来源:基金业绩及业绩比较基准来自定期报告,截至2022/3/31;排名来自银河证券,近1年、近2年、近3年具体排名为1/52、1/34、1/27,华安安信消费服务A在银河证券的产品分类为“混合基金-行业偏股型基金-消费行业偏股型基金(股票上下限60%-95%)(A类)”,截至2022/7/8)

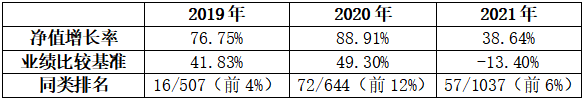

具体到单年度来看,在王斌接管以来的2019-2021年这三个完整年度中,每年市场主线各不相同,例如,2019年养殖、食品饮料、消费电子等行业表现较好,2020年食品饮料、医药生物、休闲服务等行业占优,2021年电力设备、煤炭、有色金属等行业涨幅居前,华安安信消费服务A都较好地把握住了机会,连续三年“逐年业绩”均领先同类,且都大幅跑赢了同期业绩比较基准,实现超额收益。

华安安信消费服务A2019-2021年各年度业绩表现

(数据来源:基金业绩及业绩比较基准来自定期报告,排名来自海通证券,华安安信消费服务A在海通证券的所属排名体系为“主动混合开放型-强股混合型”)

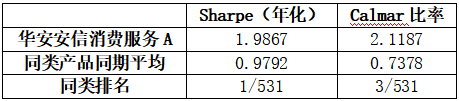

在各阶段业绩持续优异的同时,华安安信消费服务A的风险调整后收益也十分优秀,能给投资者带来较好的持有体验。华安安信消费服务A自王斌管理以来的年化夏普比率为1.9867,卡玛比率为2.1187,分别在同期同类531只偏股混合型基金中排名第1、第3。

华安安信消费服务A自王斌管理以来夏普比率、卡玛比率

(数据来源:WIND,数据区间:2018/10/31-2022/6/30。排名选取的范围为:成立于2018年10月31日之前的WIND偏股混合型基金(主代码),共531只。)

出色的产品持有体验,让王斌收获了越来越多投资者的认可和青睐,管理规模及持有人户数大幅攀升。目前,王斌共在管4只基金产品,合计管理规模170.27亿元,持有人总户数67.71万户。(数据来源:基金定期报告,规模数据截至2022/3/31,持有人户数数据截至2021/12/31)

8月15日,王斌也将带来全新力作——华安优嘉精选(A类:016021,C类:016022),该基金股票仓位60%-95%,“消费+制造”双轮驱动,着重在中国制造和中国消费的结合中深挖投资机会,是当前行情下的布局好选择。

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。