摘要

(1)PTA供需平衡情况及交易策略

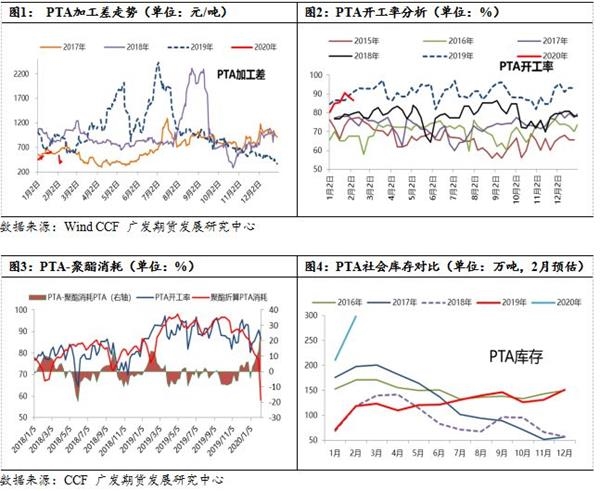

目前PTA和聚酯均处加速累库过程;虽然部分PTA工厂有降负或停车出现,但规模不大,目前PTA开工率仍在82.3%左右。而当前PTA现货加工费在450元/吨附近,这个加工费水平对于产能在200万吨以上的大厂来说还可以维持生产;而盘面TA05合约加工费在580元/吨附近,库存高的生产企业可以选择逢高在盘面套保,从而锁定远期的利润。如果PTA维持当前开工水平,后期PTA库存压力较大(1月PTA季节性累库,PTA社会库存已突破200万吨),PTA加工费将可能继续压缩,不排除加工费压缩至300元/吨或偏下水平,届时将倒逼PTA装置检修。

短期来看,如果美原油在50美元/桶附近不出现大幅下跌,PTA05合约阶段性底部可能在4200附近,继续向下空间不大,但是在供需矛盾好转前没有向上的驱动,操作上TA05可以在4200附近逢低试多,如果3月聚酯和终端恢复良好,那么TA05可能会有一波基差修复行情,考虑到PTA绝对库存高位,反弹空间也会受限;TA5/9跨期反套继续持有至-200~-150附近。

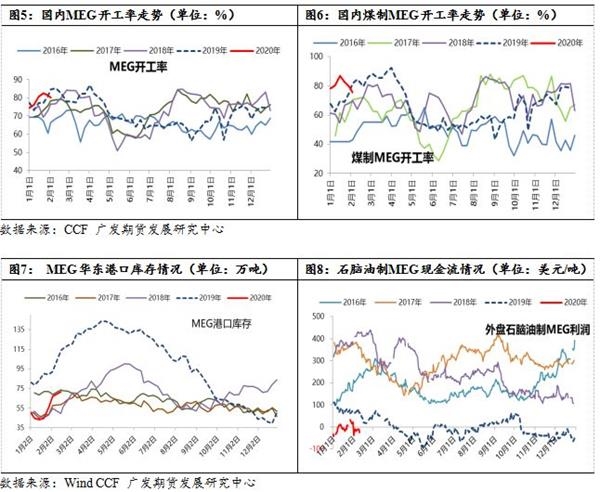

(2)MEG供需平衡情况及交易策略

目前国内MEG开工率仍在相对高位,一方面传统装置EO/EG的切换;另外,大炼化浙石化和恒力MEG新装置进展顺利。后期煤制装置开工率可能受物流或经济效益影响开工率有所下降,但2月份国内聚酯开工率偏低,目前MEG仍处在加速累库过程,2月MEG整体将累库40万吨左右;尽管3月份聚酯及终端开工将逐步恢复,但考虑到大炼化的量产和进口的增量,预计3月MEG将持续累库。高库存下,作为液体化工的MEG价格反弹压力较大。策略上,EG05可能仍有一定下行空间,EG05在4500附近可短空,4300以下止盈,关注4200附近支撑(去年MEG在4200附近装置亏损压力较大,但今年MEG4200附近原料动力煤和石脑油价格都远低于去年5月水平);4200附近如果装置减产或检修增加,可以尝试做多,但反弹空间也有限。后期仍关注终端需求恢复及物流情况。

春节后第一天,两大聚酯原料PTA和乙二醇期货开盘跌停,原因:一方面,受国内疫情爆发影响,市场担忧节后需求受到影响,外盘油价和其他石化产品价格大幅下跌;另一方面,春节前后国内聚酯原料PTA和乙二醇供应均维持在高位,而节后终端复工纷纷推迟,导致聚酯大幅累库,聚酯工厂进一步减产,导致一季度PTA和乙二醇累库将超预期。那么接下来聚酯产业链将面临的是终端何时复工?聚酯是否继续降负?聚酯原料PTA和MEG库存将累积到什么程度?本文将据此做简单的分析,预估一下2-3月PTA和MEG供需平衡情况。

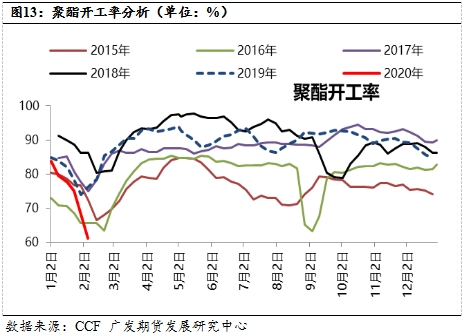

节后PTA供应情况分析

节前(1.23)国内PTA负荷为90.2%(产能基数4863万吨);因节后物流受限以及下游聚酯工厂负荷持续走低,再加上两套新装置(中泰120万吨8成负荷和恒力250万吨9成负荷)的顺利运行,PTA供应商库存积累较快,部分工厂降负或者停车,目前国内PTA开工略下滑至86.6%(产能基数提高至5233万吨)。从下游聚酯来看,节前聚酯负荷74%左右,按照往年情况,2月聚酯负荷将陆续回升。然而受疫情影响,节后各地复工普遍推迟,聚酯工厂库存压力大增,且后续仍将继续回升,加之局部工厂辅料不足,导致装置减产检修进一步增多,截至2月6日,聚酯负荷已降至61.3%。如果后续复工进度继续延后,聚酯负荷仍可能有下降空间。

整体来看,1月PTA社会库存增加62万吨左右;根据目前的装置检修情况预估,2月份PTA产量可能在350万吨附近,而根据63-70%的聚酯负荷计算,预计PTA累库幅度在70~100万吨左右,具体见表4;如果目前的检修情况(部分重启待定的装置暂不考虑重启),保守预计3月的产量维持在388附近,按照聚酯负荷83%折算,加上其他非聚酯需求,预计3月份PTA累库在30-40万吨左右,届时PTA社会总库存也将上升至300万吨以上水平。在高库存压力下,不排除加工费继续压缩下,将可能倒逼PTA装置检修。

节后乙二醇供应情况分析

受疫情影响,各省市交通管制严格,物流运输和复工问题成为重点。目前因物流受限,乙二醇工厂库存大幅堆积,加上部分装置原料短缺,部分装置出现降负或减产运行动作。截至2月6日,国内乙二醇总体负荷在80.24%附近,节后开工率仍维持偏高水平,传统装置中EO/EG产量回切明显,主要因为在传统装置中,乙二醇装置多为联产装置,环氧乙烷(EO)运输管控更为严格。节后煤制装置减产比较明显,截至2月6日,国内煤制乙二醇负荷在75.46%附近,主要原因有:一方面,因物流受限,部分工厂原料短缺,加上运费上涨,当前乙二醇现货价格已在煤制乙二醇平均现金流成本线附近;另一方面,目前煤制乙二醇工厂库存大幅增加,罐存倒逼的风险加剧。后期如果物流无法有效改善,煤制开工有望继续下降。

从新装置情况来看,目前浙石化和恒力新装置进展顺利,浙石化75万吨MEG已6成负荷;恒力一条线90万吨负荷已经提升至8成偏上,另一条线90万吨已于11日试车,目前出料适量合格品,后续两条线180万吨产能将逐步实现量产。

从港口库存来看,截止2月10日,华东主港地区MEG港口库存约71.6万吨,比节前增加近27万吨;由于近期物流限制、下游聚酯减产和新装置顺利投产,近期港口发货疲弱,预计2-3月华东港口库存仍将增加。

从进口方面来看,因12-2月国外乙二醇装置检修不多,并且12月和1月乙二醇进口利润可观,加上1月马油70万吨乙二醇装置顺利开车,预计12-2月国外的乙二醇供应比较充足,但由于1月底国内春节以及疫情的影响,可能会对船货到港时间有些影响。如果3月国内疫情有所好转,预计后期的进口增量会比较明显。

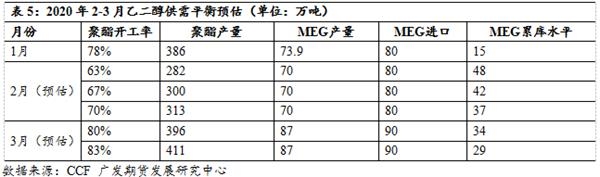

总体来看,1月乙二醇累库15万吨左右;根据目前的装置检修情况预估,2月份乙二醇产量在70万吨附近,而根据63-70%的聚酯负荷计算,预计累库幅度在37~48万吨左右,具体见表5;3月份考虑到浙石化和恒力的量产,保守估计3月产量在87~90万吨附近,按照聚酯负荷83%折算,加上其他非聚酯需求,3月份乙二醇将可能累库30万吨左右。

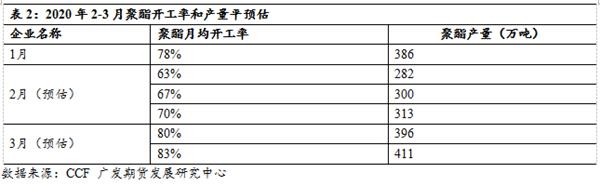

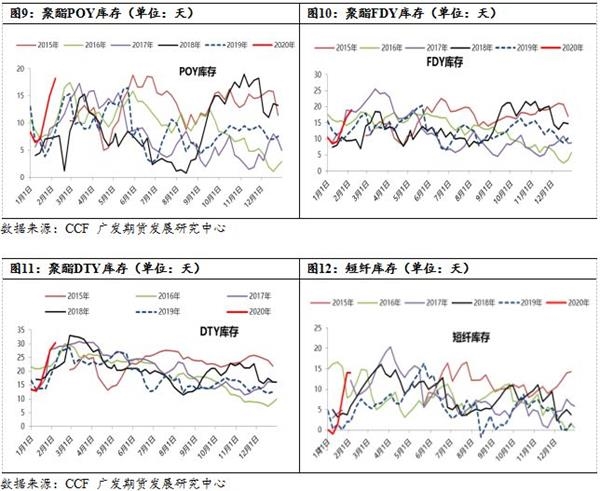

节后聚酯供应情况分析

节前聚酯负荷低点在74%左右,按照原定计划,2月负荷将陆续回升。然而受疫情影响,节后各地复工普遍推迟,江浙涤丝销售有价无市,产销基本为0。终端加弹、织机维持停车状态,且交通不畅,丝价持稳状态下游无补货意向。涤丝工厂库存整体大幅抬升,截至2月7日,江浙涤丝工厂POY、FDY、DTY库存分别在18.2、19.1、30.4天。另外,因物流受限,部分工厂的辅料供应告急,也开始影响到正常的生产。在一系列因素的作用下,聚酯装置减产检修开始进一步增多,尤其以大型企业表现更为突出,截至目前处于61%附近的偏低水平。

目前的聚酯负荷已经极低,理论上看,如果没有更多的新增检修或减产,且近期各地纷纷出台复工申请政策,预计2月17日以后部分聚酯工厂会陆续有复工。然而特殊时期,复工进度仍然面临较大的不确定性。受制于人员到位、物流及高库存问题,聚酯大概率会复工缓慢。根据计划,有一部分装置计划10日之后开启,然而目前来看2月10日前后聚酯开工率无明显变化,多数仍无明确说法,因此大概率还会延期。

根据聚酯复工时间逐步推迟的情况,估算2月月均负荷在63~70%附近,我们把2月聚酯开工率分别按63%、67%、70%(乐观情况下按17日逐步复工);3月聚酯开工率分别按80%、83%来算,具体见表2。以上数据是根据目前情况进行粗略估算,但实际影响因素可能更多。除了受工人到位、物流、及高库存问题,聚酯工厂也要考虑下游恢复的进度。

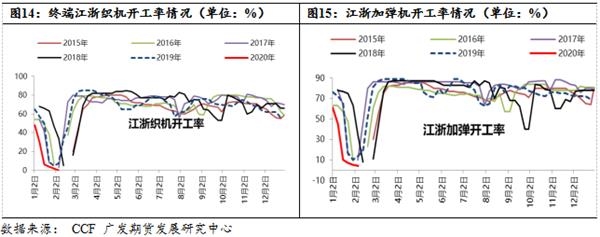

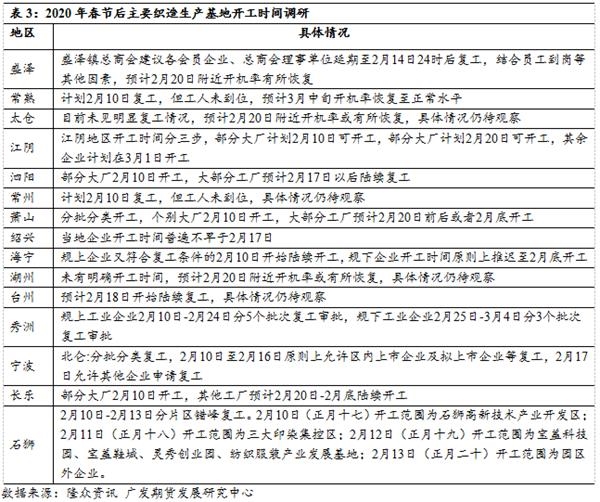

节后终端需求恢复情况分析

受疫情影响,年后聚酯和下游企业复工普遍推迟,下游以及节前停车减停产的聚酯工厂普遍按照各地政府规定,最早开工时间计划在2月10日,很多具体复工时间还尚未确定。但考虑到物流受限,外地工人未能及时到位,以及节后产品销售恢复尚需时间,聚酯和下游开工即便在2月10日以后恢复的也会比较缓慢。

根据CCF调研了解,2月10日开始第一批经政府批准后企业已经陆续复工,其中也包括了下游纺织企业,当然目前复工的下游只是极个别企业,大部分下游企业因为政府要求以及工人暂时未能及时到位等问题,预计要在20日以后才会陆续考虑恢复开工,有部分甚至需要等到2月底再计划复工。总体来讲,疫情相对乐观的情况下,下游纺织企业恢复到正常开机基本上都得到3月上旬了。

近期各地纷纷出台复工申请政策,聚酯及其下游企业需要先申请再复工。对于复工申请,有个比较大的问题是需要企业签署责任书。那么对于企业,尤其是聚酯下游的一些散户织造和加弹企业来说,担责的风险比较大,因此申报的多为本地龙头企业为主。工厂申请复工成功后,后面面临的就是员工的返回问题和物资的运输问题。对于员工问题,部分地区有公共交通的管制或者直接停运,影响着员工的返回,另外外来员工还要进行14天的隔离;物资运输方面包括上游的原料等生产物资和下游的产品发货,影响的是工厂的库存和流动资金。

从终端需求影响来看,一方面是复工的推迟,另一方面也会造成终端需求或多或少有实质性的缺失。2-3月份是服装企业陆续开始准备生产夏装的时节,一方面因为复工问题导致夏季订单生产和交付延后;另一方面,今年受疫情影响,冬季服装清货错过了春节档,而大部分春季服装也错过了2-3月份黄金销售时间,实体店铺客流量骤降,春季服装的库存积压,造成服装企业和经销商现金流短缺,导致未来复工以后夏装生产和订货量减少,从而拖累未来上游织造企业复工以后的接单情况。

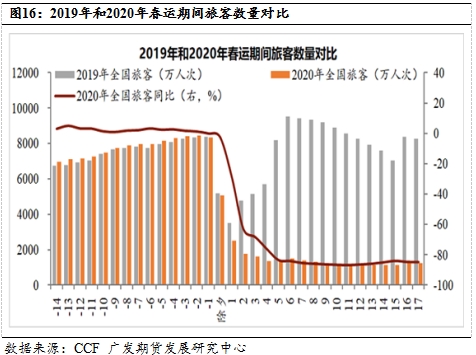

另外,江浙两省是聚酯涤纶以及下游纺织产业的集中地,作为劳动密集型产业,需要大量外来务工人员。对比2019年和2020年春运期间旅客数量来看,2020年返程规模同比去年下降80%,全国尚未出现返程高峰。

综合来看,短期终端复工依旧困难,短期零星开工的多是本地龙头企业,且负荷不会满开;阶段性集中复工需要等疫情进一步得到控制后政府管制的放松,而这个时间或许需要到3月份。后期关注2月20日、2月底、3月10日三个时间段的行业开机率变化。

PTA和MEG供需平衡情况预测及交易策略

(1)PTA供需平衡情况及交易策略

根据以上的分析,2020年2-3月PTA供需平衡表预估情况见表4。目前PTA和聚酯均处加速累库过程;虽然部分PTA工厂有降负或停车出现,但规模不大,目前PTA开工率仍在82.3%左右。而当前PTA现货加工费在450元/吨附近,这个加工费水平对于产能在200万吨以上的大厂来说还可以维持生产;而盘面TA05合约加工费在580元/吨附近,库存高的生产企业可以选择逢高在盘面套保,从而锁定远期的利润。如果PTA维持当前开工水平,后期PTA库存压力将继续增加(1月PTA季节性累库,PTA社会库存已突破200万吨),PTA加工费将可能继续压缩,不排除加工费压缩至300元/吨或偏下水平,届时将倒逼PTA装置检修。

短期来看,如果美原油不出现大幅下跌,PTA05合约阶段性底部可能在4200附近,继续向下空间不大,但是在供需矛盾好转前没有向上的驱动,操作上TA05可以在4200附近逢低试多,如果3月聚酯和终端恢复良好,那么TA05可能会有一波基差修复行情,考虑到PTA绝对库存高位,反弹空间也会受限;TA5/9跨期反套继续持有至-200~-150附近。

(2)MEG供需平衡情况及交易策略

2020年2-3月PTA供需平衡表预估情况见表5。目前国内MEG开工率仍在相对高位,一方面传统装置EO/EG的切换;另外,大炼化浙石化和恒力MEG新装置进展顺利。后期煤制装置开工率可能受物流或经济效益影响开工率有所下降,但2月份国内聚酯开工率偏低,目前MEG仍处在加速累库过程,2月MEG整体将累库40万吨左右;尽管3月份聚酯及终端开工将逐步恢复,但考虑到大炼化的量产和进口的增量,预计3月MEG将持续累库。高库存下,作为液体化工的MEG价格反弹压力较大。策略上,EG05可能仍有一定下行空间,EG05在4500附近可短空,4300以下止盈,关注4200附近支撑(去年MEG在4200附近装置亏损压力较大,但今年MEG4200附近原料动力煤和石脑油价格都远低于去年5月水平);4200附近如果装置减产或检修增加,可以尝试做多,但反弹空间也有限。后期仍关注终端需求恢复及物流情况。

(文章来源:广发期货)