A股有一个趋势是明确的——优质公司的市值和交易会持续提升。未来很多中小市值的公司,如果没有形成明确壁垒,市值和成交量会不断萎缩,最终可能会退市,因此,投资优质的公司是长期正确的事情。

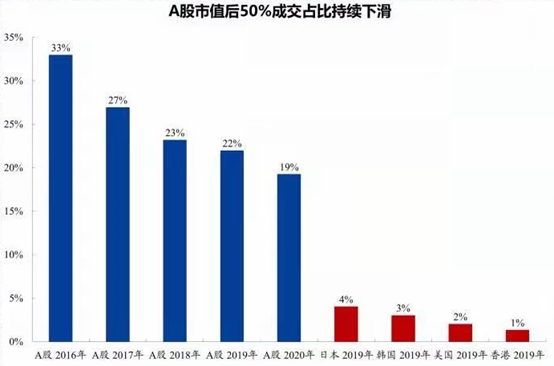

我们来看今天的图,先看成熟市场,市值小于50%的股票,它的成交金额占整个交易量的比例不超过4%。例如日本2019年市值占比50%以下个股,成交金额占总成交金额的4%,韩国3%,美国2%,香港1%。这说明市值50%以下的公司在过去不断被边缘化,那么市场的钱都去了哪里呢?到了最优质的公司里。据我们统计,过去100年间,标普500涨了240倍左右,但这只是4%最优质的公司所创造的涨幅,同时它们的权重占比不断提高,但是如果剔除这4%的优质公司,那么美国股票指数在过去一百年其实是持平的,也就是说其他的公司没有贡献收益,有许多的公司在这个浪潮里还退市了。这就最终导致资金又集中于优质公司,形成了一个循环。其他成熟指数发展也呈现这个趋势。

再看我们国内的情况,目前我们国内市值小于50%的股票,成交金额占比还有19%,但这个比例过去几年一直在快速降低,从2016年的33%降低到2020年的19%,比例降低了将近一半。所以,我们A股的趋势也非常明确,我相信长期会往发达国家的比例靠拢。A股现在有4300家公司,也许这里面有90%的公司在历史发展过程中会遇到许多的困难,竞争力变弱,最终沦为平庸的企业,也许有500家能形成行业里的翘楚,但这里面,真正创造超额回报的可能只有几十家顶尖企业。我们投资的核心就是选出这些公司并长期持有,这样才能够创造持续的超额收益。

有的朋友可能会觉得,从4300家公司选出顶尖的几十家是不是特别难?相当于是4%的命中率。首先,盲选肯定是非常难的,我们前面几期内容简单讲了一些价值投资的方法论,例如有一次让大家去筛选过去十年,每年ROE都高于20%的公司,其实这条标准最终只能筛选出30家左右。大家可以去看看都是哪些公司、有什么特点。但是,更为系统的投资,肯定是比较复杂的,还是建议大家相信基金公司的研判。