再度筹划跨界,却上演股价抢跑戏码。7月28日,华东重机(002685.SZ)公告称,拟收购厦门锐信图芯科技有限公司(以下简称“锐信图芯”)股权并增资。在消息披露前,华东重机股价提前涨停,引得市场揣测其或有内幕交易之嫌。

证券之星注意到,华东重机拟通过此次投资寻求新的利润增长点,但公告中除主营业务概况外并没有透露锐信图芯关于经营、研发实力等方面的具体细节。值得一提的是,锐信图芯业绩承诺期内需累计实现归母净利润6300万元。但GPU赛道对资金、技术要求高,因此项目失败风险并不小。华东重机未来如何保证投资回报或将面临不小的挑战。

近年来,华东重机不断寻求新的增长曲线,但多次“蹭热点”式的跨界收获寥寥,甚至后来不惜卖资产甩包袱。虽然华东重机今年上半年预计扭亏,但去年切入的光伏业务仍在拖后腿。此次对新质生产力领域的投资最后结果如何,证券之星将持续关注。

股价“抢跑”,三年对赌合计6300万

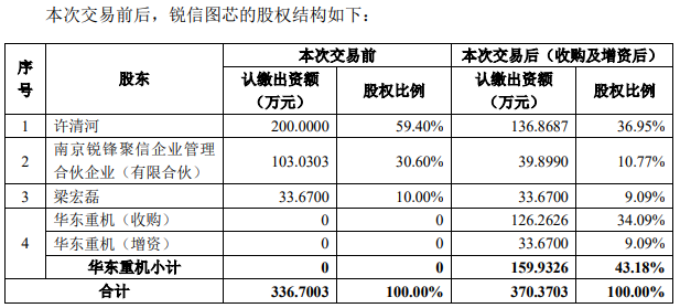

公告显示,华东重机拟以不超过3亿元的投前估值收购锐信图芯股权并增资,即以不超过1.125亿元向许清河、锐锋聚信收购其持有的锐信图芯合计37.5%股权(对应注册资本126.26万元),并以不超过3000万元认购锐信图芯新增的注册资本33.67万元。

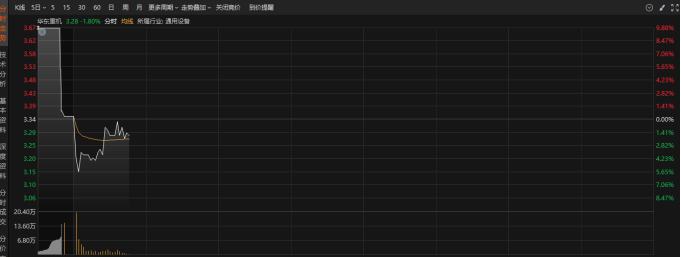

一份收购公告,再一次上演了“抢跑”行情。7月26日,华东重机股价放量上涨,最终以涨停收盘,报收3.04元/股,全天成交金额为2.89亿元,成交量97.63万手。7月22日至26日,华东重机股价区间涨幅达8.57%。由于股价提前异动,引发了市场对其内幕交易的质疑。7月29日华东重机一字涨停,报3.34元/股。但7月30日止步于二连板,截至发稿报3.28元/股,跌幅1.8%。

华东重机内部人士向媒体表示,针对上个星期公司股价涨幅较大,个人理解其与收购事项没有关系,主要是受益于工业母机的概念风口,因华东重机业务板块中也有工业母机,所以会随相关题材热度而跟涨。

据悉,本次交易完成后,华东重机将持有锐信图芯43.18%股权,为其单一最大股东,同时有权决定其董事会半数以上成员的选任,锐信图芯将纳入华东重机合并报表范围。

证券之星了解到,锐信图芯主营业务为GPU芯片及解决方案。公司已经实现GPU芯片量产且批量供货,目前的第一代产品瞄准国内的国产化信创市场,BF2000系列GPU芯片对标国内头部GPU芯片公司的信创主力芯片产品。

应用层面上,锐信图芯的GPU已经与国内主流CPU、操作系统等生态厂商完成适配,在国产化台式机、一体机、笔记本和平板电脑当中批量应用,产品目前已切入到党政办公、交通、教育、税务、电力和轨道交通等行业。

华东重机表示,本次交易公司旨在深耕设备制造主业基础上,围绕国家产业规划,深入挖掘和把握新质生产力领域的投资机会。公司拟通过本次投资,打造新的利润增长点,提升公司核心竞争力和持续经营能力。

尽管如此,此次收购仍疑点重重。除了主营业务概况,锐信图芯的经营业绩以及研发实力等细节均未在公告中作具体披露。根据天眼查数据,锐信图芯曾用名南京锐信视图科技有限公司,成立于2021年3月12日,位于福建省厦门市,企业注册资本336.7万元,实缴资本201万元。其年报显示,2021年公司尚无参保人员,2022年及2023年的参保人数也仅只有2人。

锐信图芯的实力究竟如何?仍待华东重机进一步披露。值得注意的是,华东重机也对锐信图芯设置了业绩承诺。2024-2026年,锐信图芯在业绩承诺期内各年度合并报表中归母净利润分别不低于1200万元、2100万元、3000万元,其中2025年及2026年的利润增速分别为75%、42.86%。此外,锐信图芯在业绩承诺期内各年度产生的应收账款现金回款率分别不低于90%。

但GPU作为资金与技术密集型行业,锐信图芯业绩承诺的可实现性又如何?以存储芯片商东芯股份(688110.SH)为例,其今年5月拟跨界收购GPU公司砺算科技。砺算科技曾表示要将国内第一颗6nm GPU推向市场,但最终落空。据媒体报道,尽管有创始人团队履历及投资人名单的光环加持,依然难抵GPU赛道烧钱属性,砺算科技也在今年传出陷入经营困境,员工薪资缓发、产品流片不利。由此看来,“门外汉”华东重机的跨界布局恐面临不小的难度。

“蹭热点”式跨界,光伏业务深陷亏损

资料显示,华东重机主要从事集装箱装卸设备和数控机床为主的高端装备制造业务;同时,公司拓展光伏电池组件业务,推进业务结构转型升级。值得一提的是,华东重机的多个跨界举措弥漫着浓浓的“蹭热点”风格,最终收效甚微。

由于金属外观消费电子产品的增长,华东重机迅速进入高端装备制造产业。2017年9月,华东重机斥资29.5亿元从周文元等人手中买下润星科技,以此切入高端数控机床领域。

但润星科技在2017-2019年完成业绩承诺后就火速“变脸”,自2020年起深陷亏损并严重拖累华东重机的经营。2020-2023年,华东重机对润星科技计提商誉减值准备合计约22.44亿元。同期,华东重机四年累计亏损超34亿元,远超往年盈利所得。

数控机床业务改善无果,2023年12月,华东重机以7亿元的价格将润星科技低价卖给周文元直接控制的企业广东元元,出售价仅购入价的不到三成。

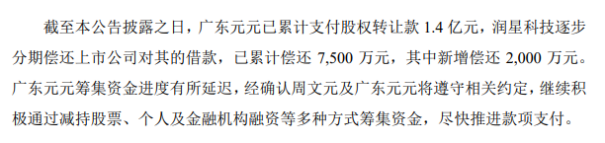

本次交易完成后,华东重机将置出数控机床业务资产,但低价甩卖却遇到收款难的问题。根据7月22日披露的公告,广东元元已累计支付股权转让款1.4亿元,只占交易对价的20%。

2023年3月,华东重机又赶上了追“光”热,借助光伏产业的发展机遇,豪掷80亿元押宝光伏。2023年年报显示,华东重机在徐州沛县投资建设首个高效N型太阳能电池片生产基地,并创纪录快速完成首批生产线落地及首块光伏电池片下线,且首期产能由3.5GW超预期提升至4GW。

然而,2023年第四季度,光伏产业链价格整体下滑严重,电池片价格快速下降,光伏板块盈利能力承压。去年华东重机的电池片业务毛利率为-63.74%。

今年上半年,电池片、组件价格下滑超15%。据光伏行业协会不完全统计,硅片、电池片、组件环节开工率在50%至60%。可见华东重机的光伏业务今年面临的形势依然不容乐观。

业绩层面上,今年上半年,华东重机预计实现归母净利润2000万元-3000万元,对应扣非后净利润1800万元-2700万元,较去年同期的-4551.45万元、-5596.71万元双双扭亏为盈。

对于业绩增长的原因,华东重机表示,报告期内航运市场向好,公司借助充足的在手订单储备及国内外市场占有率的提升,做好港机重点项目的交付和客户服务,报告期内在手订单均按期推进。此外,数控机床业务目前重组正在实施中。报告期内,公司进一步加大应收账款回笼力度,收回部分老款,冲回信用减值损失、报告期内新签订单并出货,消化了跌价库存。

但是光伏业务却仍未产生效益。华东重机称,报告期内受光伏产业链价格整体下滑严重并持续走低,电池片价格持续处于低位的影响,公司光伏电池组件业务亏损。(本文首发证券之星,作者|陆雯燕)