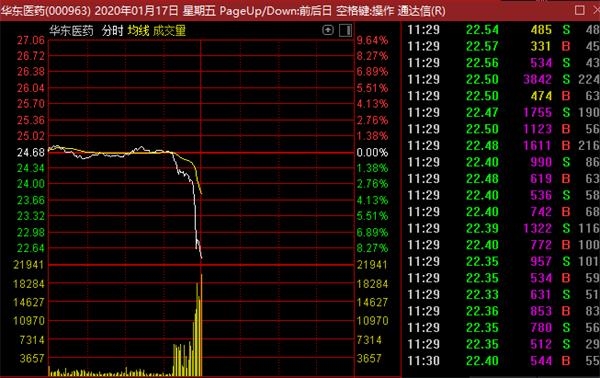

酝酿已久的第二批带量采购33个品种于1月17日开标。今早,已有消息传来,华东医药核心产品之一阿卡波糖出局,公司股价瞬间闪崩。

1月17日上午8点,第二批国家组织药品集中采购工作在上海市医药集中招标采购事务管理所开展,产生拟中选结果,中选结果公示3天后正式发布,全国各地患者4月份可用上此批中选药品。

第二批国家组织药品集中采购工作2019年12月29日正式启动,此批药品集中采购选择了33个品种,覆盖糖尿病、高血压、抗肿瘤和罕见病等治疗领域,涉及100多家医药生产企业。此次采购量基数为124亿片(袋/支),各品种的约定采购量为采购量基数的50-80%。

二级市场上,医药企业涨跌分化,华东医药早盘闪崩大跌,而绿叶制药、石药集团和恒瑞医药则表现强势。

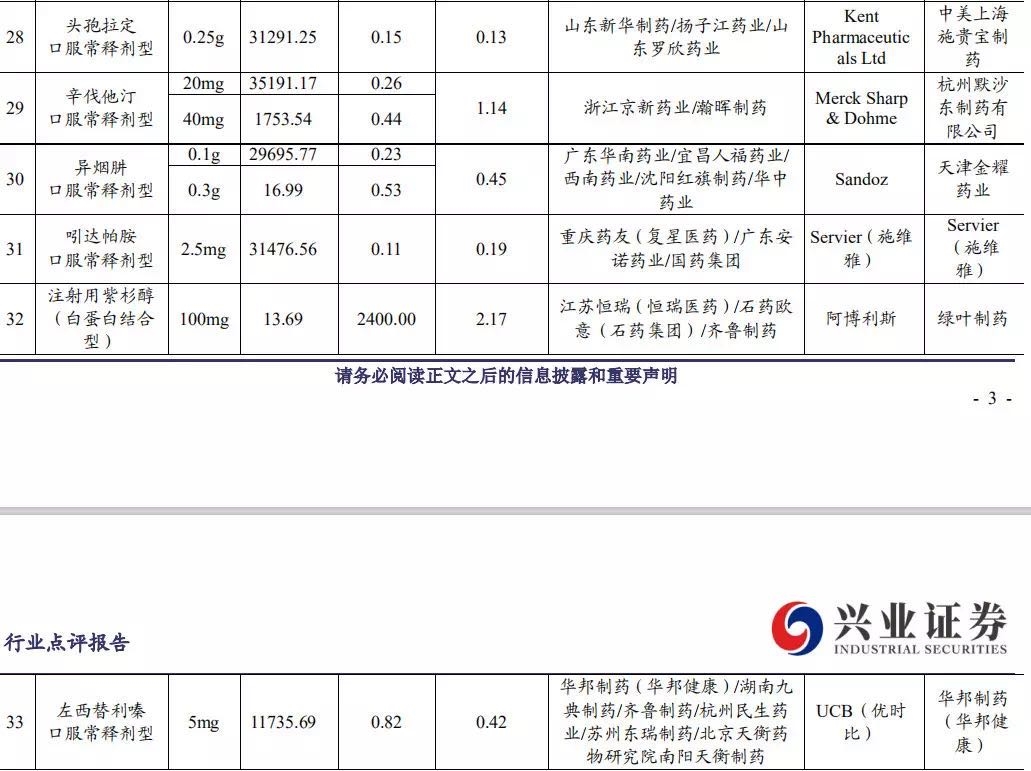

本轮集采33个药品

12月29日,上海阳光医药采购网发布文件,开展第二批国家组织药品集中采购和使用工作,这意味着第二批集采正式启动。此次,文件公布了第二批国家集采的品种目录,共有33个品种,阿卡波糖、阿莫西林、安立生坦片、格列美脲等赫然在列。

米内网数据显示,2018年在中国城市公立医院、县级公立医院、城市社区中心及乡镇卫生院终端上述33个品种(通用名+剂型)合计销售额超过350亿元,其中,10亿以上品种有8个。

和前两轮带量采购不同,新一轮带量采购实际申报企业数≥9家的,最多入围企业数可以达6家;实际申报企业数在7~8家的,最多入围企业数可达5家;实际申报企业数在5~6家的,最多入围企业数可达4家。

依据公开资料,阿莫西林符合申报企业数量组最多,达8家,包括联邦制药、石药中诺、湖南科伦、金华康恩贝、安科恒益、鲁抗医药、桂林南药、湖南先声;格列美脲、莫西沙星、左西替利嗪紧随其后,达7家,按照规则这些品种最多入围企业数量可达5家。综合来看,符合申报企业数量多在3家左右,预计竞争场面仍旧激烈。

第二批带量采购33个品种,按集团计算,齐鲁制药、科伦药业、扬子江制药、石药集团、恒瑞医药有望成为大赢家。齐鲁制药涉及产品最多,达7个,科伦、扬子江均有6个产品有望参与投标,而石药集团有5个,恒瑞医药(含成都盛迪医药)有4个,

除32个口服品种外,本次集采还纳入了1个注射品种,注射用紫杉醇(白蛋白结合型),目前由百济神州在华独家销售,而恒瑞、石药、齐鲁的仿制药因按照化学药品新4类注册并获批,已被纳入中国上市产品目录集,视同通过一致性评价,故而符合相关政策。

最新消息指出,重磅肿瘤药紫杉醇由原研新基/百济神州、恒瑞医药和石药欧意中标,齐鲁制药未能中标。

二级市场药企表现分化

本次部分品种的采购规模大,采购规模10亿元以上的品种有两个:

一是采购金额最高的阿卡波糖(糖尿病用药),采购金额为29.28亿元。

二是替吉奥(治疗晚期胃癌),采购金额为10.45亿元。采购金额最低的安立生坦片采购金额为449万元,比“4+7”时代品种最低采购金额(约100万元)高。

值得注意的是,1月17日华东医药午前股价闪崩,目前大跌9.24%,报22.4元,成交额5.58亿元。绿叶制药临近午间收盘突然拉升,收报6.21港元,上涨2.48%。

#FormatImgID_4#

消息面上,有媒体报道,在第二轮药品集中采购现场了解到,在此轮集采中,阿卡波糖的竞标企业有华东医药旗下子公司中美华东、绿叶制药以及拜耳,三家报价分别是13.96元,9.6元和5.42元,规格都是50mg/30片。拜耳折算单片价格为0.1807元,比规定的最高有效申报价0.8353还低了近80%,也就是说,中美华东出局。

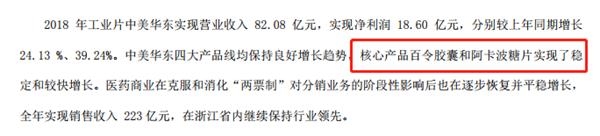

值得注意的是,阿卡波糖是华东医药的核心产品之一,如果出局消息坐实,对公司影响确实很大。

石药集团临近午间收盘突然拉升,大涨6.22%,收报19.12港元。本轮集采中,石药集团旗下有阿奇毒素片、盐酸克林毒素胶囊、头孢氨苄胶囊、注射用紫杉醇(白蛋白结合型)。阿莫西林胶囊五类产品竞标。

恒瑞医药则有盐酸曲美他嗪缓释片、替吉奥胶囊、注射用紫杉醇(白蛋白结合型)、醋酸阿比特龙片四种产品参与本轮竞标。恒瑞医药1月17日高开高走,午间收盘涨3.77%,总市值达3967亿元。消息面上,公司1月16日晚间公告,领导恒瑞医药30年的“灵魂人物”孙飘扬,不再担任董事长一职;公司总经理周云曙接任董事长一职。

新一轮集采降价幅度或更大

北京鼎臣管理咨询有限公司总经理史立臣早前表示,新一轮带量采购与上一轮相比,降价幅度或更大。

原因在于:一是国家的谈判人员的谈判能力经过上一轮后有了进一步提高;二是对比第一批带量采购规则,此次规则有所变化,主要体现在从独家中标拓展至6家中标,入围的企业越多,药品价格降幅会越大,部分中标药品降价幅度或超过第一轮。

回顾第一批集采,4+7试点在2018年12月拉开帷幕,随后在2019年9月,25省市联盟地区集采结果公布,药品降价是眼前目标,引发市场格局大洗牌。

根据约定采购量计算,第一批国家组织药品集中采购中选的25个品种预计节约253亿元。

具体来看,2018年底,“4+7”个城市进行了药品带量采购试点,25个中选药品价格平均降幅52%,最高降幅96%。2019年9月份,带量采购从11个城市试点扩围至全国,25个中选药品价格在此前试点时降价的基础上平均再降25%。

二级市场上,2018年12月首批带量采购结果公布后,医药板块整体出现了较大幅度的下跌,多只股票出现了约25%的跌幅,但2019年带量采购全国扩围结果公布后,医药板块受到冲击的时间和程度都较去年显著缩短和减小。

中信证券指出,虽然中长期看仿制药行业利润回归到合理水平的趋势不会改变,但市场对带量采购带来的降价风险已有充分预期,后续对于板块的冲击有望逐步减弱。

随着越来越多的品种被纳入带量采购,未来仿制药企业的竞争核心将来自于研发及成本控制两个方面,销售能力将被逐步弱化,销售费用预计会大幅降低。带量采购节省下来的医保资金为创新药提供了较为充分的支付空间,向创新药领域进军将成为仿制药企业转型的重要路径,但从技术和资金角度考虑,预计仅龙头企业能成功实现转型。

中泰证券认为,应该理性看待带量采购。带量采购政策对于仿制药而言,将是长期不变的趋势,从长趋势上来说,仿制药利润率回归合理水平10%到20%。

销售费用大幅下降,行业发展进入良性循环。仿制药降价、对于企业而言出现分化,有能力的企业,有产能,成本低,原料药制剂一体化的企业有望在这场竞争中胜出,虽然收入下降,但是销量大幅提升,利润受影响程度有限,对于有些做好准备的企业甚至可能出现利好。对于过去产能规模小,品种单一,能力有限的企业,受影响可能很大。