受疫情扩散、海外市场波动等多因素影响,今年一季度A股市场主要股指宽幅震荡,投资难度较2019年显著加大。

在此背景下,第三方机构的监测数据显示,今年一季度,六成国内股票私募产品处于亏损状态。一些明星私募机构在今年前三个月也遭遇了业绩滑铁卢。

一季度六成股票私募亏损

私募排排网数据显示,受市场外部环境超预期变化、投资者情绪大起大落等因素影响,今年以来国内股票私募机构业绩出现显著分化。今年一季度,该机构监测的9371只成立满3个月的股票私募基金平均收益率为-1.68%。其中,正收益产品数量为3823只,占比为40.80%。

其中,一季度表现最好的股票私募产品大赚363.81%,表现最差的产品则亏损69.05%,首尾业绩差超400个百分点。

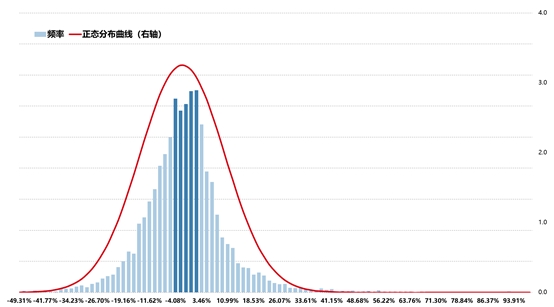

与此同时,数据显示,股票型私募产品平均小幅亏损2.08%。从正态分布来看,在该机构统计的股票型私募中,一季度的业绩集中分布在-4.08%到3.46%之间。

一季度国内股票私募业绩分布

数据显示,尽管今年以来医药医疗、科技等板块牛股层出不穷,但A股五大股指中,仅有创业板指一季度小幅上涨4.10%,沪深300指数当季下跌了10.02%。

多家明星私募遭遇业绩滑铁卢

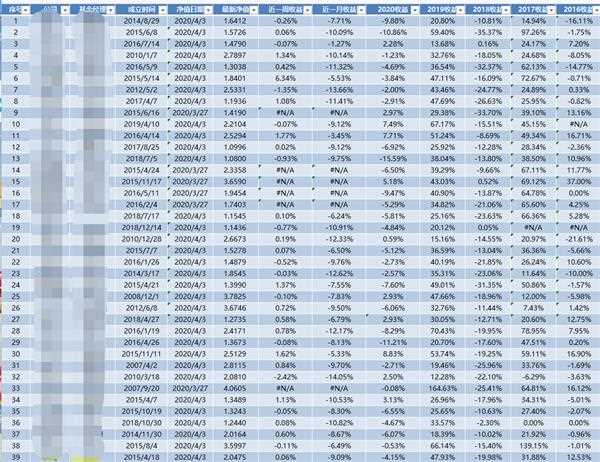

某三方机构4月16日向中证君提供的统计数据显示,一季度国内明星股票私募投资收益率整体表现不佳。今年以来截至4月3日(少数产品最新净值日期为3月27日),在总计39只(涉及36家中大型知名股票私募)成立满三年的明星私募典型股票策略产品中,仅有11只产品取得了正收益,占比不足三成。

其中,有3只明星私募的股票策略产品今年以来亏损幅度超过10%,15只产品年内净值回撤超过5%。仅以上海地区明星私募为例,有两家规模超50亿元的私募代表产品年内亏损幅度超10%。

聚焦三大投资要点

在一季度及近期A股投资难度显著增大的背景下,不少一线私募也在寻找更高效的投资策略。优选个股、适时调整持仓、适度防御成为了现阶段许多私募机构的三大投资要点。

肇万资产总经理崔磊分析称,由于海外防疫措施不同于国内,未来疫情走势仍存在不确定性。另外,海外发达经济体企业杠杆率较高,防疫隔离时间延长带来的信用风险暴露,也将对二季度宏观环境带来不确定性。为应对相关不确定性,A股仓位整体要留有余地,保持适当防御。

畅力资产董事长宝晓辉表示,A股市场整体估值已处于历史底部区域,因此,战略上应该乐观。在仓位管理方面,为规避上市公司一季报业绩风险,依然保持低仓位配置,等待一季报公布完成之后,才会提升股票仓位。二季度依然看好与疫情相关的医药、消费、新基建板块中业绩稳定增长的优质上市公司。

私募排排网未来星基金经理夏风光认为,未来较长一段时间内,决定A股投资成败的重点不应当是仓位调整,而是优选个股和适时调整持仓。根据基本面的形势变化,选取估值合适、具有一定成长性的个股。在主要投资方向上,第一,应聚焦业绩增速确定性强,受疫情冲击不大的行业;第二,可关注受益于政策变化的领域,如医疗器械、5G、军工、新基建、证券等;第三,如果部分上市公司股价已经充分体现了悲观预期,也可适当关注。

悟空投资董事长鲍际刚分析称,二季度,疫情依然是影响A股的最关键因素。但放眼全球,中国股市的估值正处于历史低位,国内居民的财富配置也面临资产荒。在具体策略方面,将用医药、消费等偏内需品种作为防守,用科技创新作为进攻方向,同时用贵金属等板块来对冲海外宏观风险,做到攻守两方面的平衡,降低资产组合的净值波动。

(文章来源:中国证券报)